La popularité des crypto-monnaies a considérablement augmenté ces dernières années, un nombre croissant de particuliers et d'entreprises les utilisant à diverses fins, notamment pour les transferts d'argent internationaux et les achats en ligne. Afin de protéger l'intégrité du système financier mondial et de minimiser les utilisations illégales des crypto-monnaies, il est nécessaire d'appliquer la réglementation relative à la lutte contre le blanchiment d'argent (AML) à ce secteur.

Le rapport du Groupe d'action financière (GAFI) de 2014 sur les risques potentiels de blanchiment de capitaux et de financement du terrorisme dans le monde des crypto-monnaies a mis en évidence l'ouverture à l'anonymat des transactions en crypto-monnaies, la portée mondiale et segmentée des monnaies virtuelles et l'absence de supervision centrale des échanges décentralisés de crypto-monnaies. Après la publication du rapport, les organismes de réglementation ont commencé à adopter des recommandations en matière de lutte contre le blanchiment d'argent pour les monnaies virtuelles et les échanges de crypto-monnaies.

Le GAFI a mis à jour ses normes en octobre 2021 pour fournir des conseils sur la manière d'appliquer les normes aux activités liées aux actifs virtuels (VA) et aux fournisseurs de services d'actifs virtuels (VASPs) afin de réduire le risque de blanchiment de capitaux et de financement du terrorisme associé aux activités liées aux VASPs et de protéger l'intégrité du système financier mondial.

Pourquoi avons-nous besoin de réglementations anti-blanchiment dans l'espace crypto ?

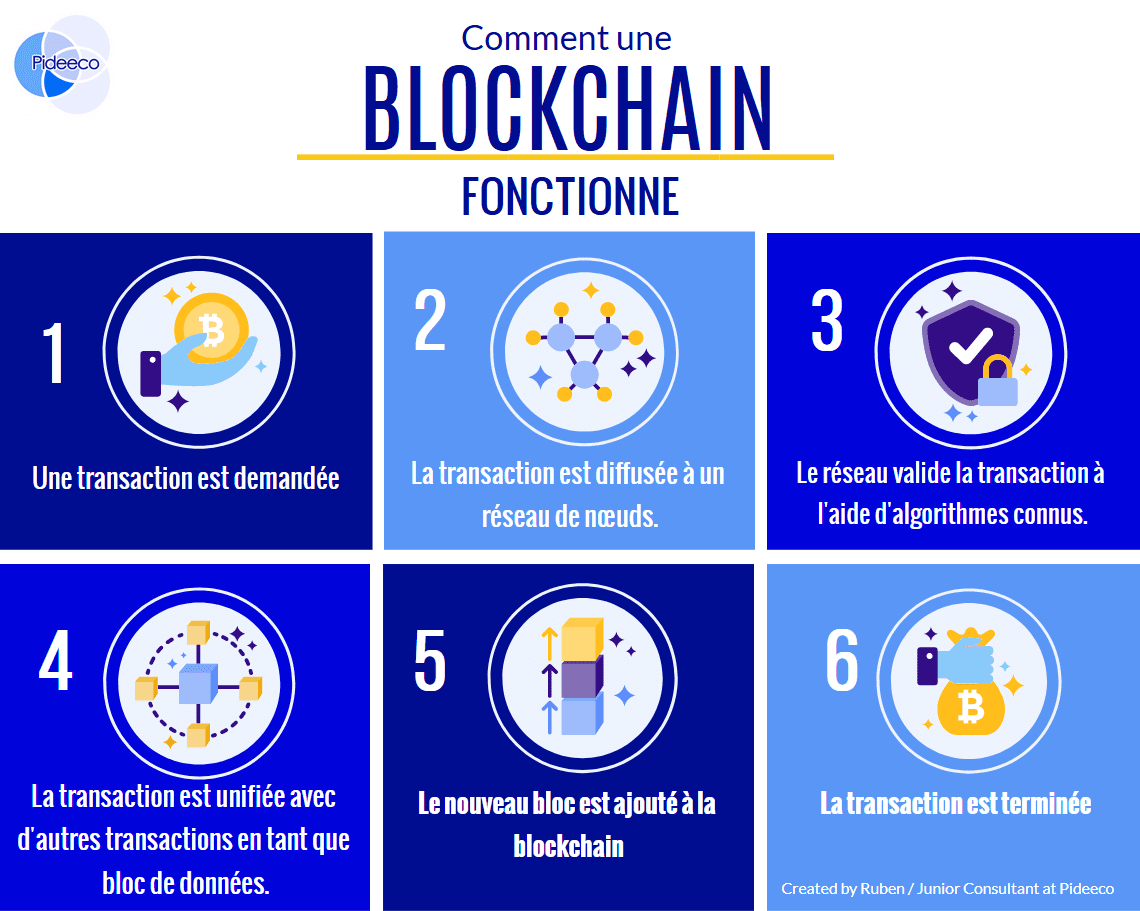

Les crypto-monnaies, par leur nature même, sont une forme décentralisée de monnaie qui peut être facilement transférée au-delà des frontières. S'il est vrai que les crypto-monnaies peuvent être utilisées pour des échanges anonymes, cet anonymat n'est pas absolu. L'un des principaux moyens de tracer les transactions en crypto-monnaies consiste à utiliser des grands livres publics, qui sont conservés sur une blockchain.

Chaque fois qu'une transaction en crypto-monnaie est effectuée, elle est enregistrée sur la blockchain, ainsi que des informations sur l'expéditeur et le destinataire. Cela signifie qu'il est possible de retracer le flux de crypto-monnaies d'une personne ou d'une entité à une autre en analysant la blockchain.

L'utilisation de crypto-monnaies à des fins illégales ne représente qu'une petite fraction de l'activité globale des crypto-monnaies. La plupart des particuliers et des entreprises qui utilisent des crypto-monnaies le font à des fins légitimes, par exemple pour transférer de l'argent à l'international ou effectuer des achats en ligne.

Bien que le risque soit assez faible par rapport aux méthodes de paiement traditionnelles, telles que l'argent liquide et les virements électroniques, la réglementation en matière de lutte contre le blanchiment d'argent dans l'espace crypto garantit que les échanges de crypto-monnaies exigent des utilisateurs qu'ils se soumettent à des contrôles de connaissance du client (KYC) et de lutte contre le blanchiment d'argent (AML), ce qui permet d'identifier les parties impliquées dans une transaction et vise à minimiser le nombre d'utilisations illégales de crypto-monnaies.

Quels sont les exemples de blanchiment d'argent par le biais des crypto-monnaies ?

Voici quelques exemples des nombreux cas de blanchiment d'argent par le biais de crypto-monnaies qui ont été signalés ces dernières années :

Les réglementations AML dans l'espace crypto concernent les VASPs, ou toutes les entités qui traitent des crypto-monnaies, y compris les échanges de crypto-monnaies, les fournisseurs de portefeuilles et d'autres institutions financières. Les VASPs sont tenus de se conformer à la réglementation en matière de lutte contre le blanchiment d'argent dans les pays où ils opèrent, et tout manquement à cette obligation peut entraîner des amendes importantes, des atteintes à la réputation, le retrait de la licence et d'autres sanctions.

Quelles sont les lois anti-blanchiment en vigueur pour les crypto-monnaies ?

Les lois anti-blanchiment pour les crypto-monnaies varient d'un pays à l'autre. En général, cependant, les réglementations relatives aux crypto-monnaies sont intégrées dans les processus de lutte contre le blanchiment d'argent qui exigent que les bourses et autres institutions financières mettent en oeuvre certaines mesures pour identifier et vérifier l'identité de leurs clients, et pour surveiller et signaler toute activité suspecte.

Ces mesures comprennent des procédures de vigilance à l'égard de la clientèle, telles que l'obtention et la vérification des documents d'identification et des informations sur l'objet et la nature prévue de la relation d'affaires. Elles comprennent également des systèmes de surveillance des transactions afin de détecter et de signaler les activités inhabituelles ou potentiellement illicites, ainsi que la déclaration des activités suspectes aux autorités compétentes.

La réglementation des crypto-monnaies est une préoccupation majeure pour les régulateurs du monde entier, avec environ 95 % des régulateurs travaillant actuellement à l'élaboration de règlements pour l'industrie. Le secteur des crypto-monnaies lui-même soutient les efforts de réglementation, les considérant comme un moyen de légitimer et de développer le secteur. Le Groupe d'action financière (GAFI) a récemment défini les fournisseurs de services d'actifs virtuels (VASP) pour y inclure les échanges de crypto-monnaies, les émetteurs de stablecoins, les protocoles de finance décentralisée (DeFi) et les marchés de jetons non fongibles (NFT), ouvrant ainsi la voie à des efforts de réglementation dans divers pays.

Aux États-Unis,

la loi sur le secret bancaire et ses règlements d'application imposent des obligations en matière de lutte contre le blanchiment d'argent aux institutions financières, y compris aux bourses de crypto-monnaies. La Loi exige de ces institutions qu'elles mettent en oeuvre un programme écrit de lutte contre le blanchiment d'argent, qu'elles établissent et maintiennent des contrôles internes et qu'elles signalent toute activité suspecte. La loi exige également que les institutions financières déposent des déclarations d'opérations en devises (CTR) pour les transactions impliquant des espèces ou d'autres instruments monétaires d'un montant supérieur à 10 000 dollars, et des déclarations d'activités suspectes (SAR) pour les transactions susceptibles d'impliquer le blanchiment d'argent ou le financement du terrorisme.

Dans l'Union européenne,

la cinquième directive anti-blanchiment d'argent (5AMLD) impose des obligations en matière de lutte contre le blanchiment d'argent aux échanges de monnaies virtuelles et aux fournisseurs de portefeuilles dépositaires. La Directive impose à ces entités d'identifier et de vérifier l'identité de leurs clients, et de signaler toute activité suspecte aux autorités compétentes. La Directive exige également que les Etats membres établissent des registres nationaux d'informations sur les bénéficiaires effectifs pour les sociétés et les trusts, et qu'ils établissent des registres centralisés de comptes bancaires ou des systèmes équivalents. Le Parlement européen a récemment voté l'imposition d'une limite de 1 000 euros sur les transactions de crypto-monnaie lorsque le client ne peut pas être identifié, exigeant des entités telles que les banques et les gestionnaires d'actifs de crypto-monnaie de vérifier l'identité des clients, la propriété et le contrôle de l'entreprise, et soumettant les NFT aux règles de lutte contre le blanchiment d'argent.

Au Canada,

la loi sur le produit du crime (blanchiment d'argent) et le financement du terrorisme et ses règlements imposent des obligations en matière de lutte contre le blanchiment d'argent aux institutions financières, y compris les échanges de monnaies virtuelles et certaines autres entreprises qui traitent des monnaies virtuelles. Ces entités sont tenues de mettre en oeuvre un programme de conformité, de conserver certains documents et de déclarer les transactions suspectes et les transactions importantes en espèces au Centre d'analyse des opérations et déclarations financières du Canada (CANAFE).

En Australie,

la loi sur la lutte contre le blanchiment d'argent et le financement du terrorisme et ses règlements imposent des obligations en matière de lutte contre le blanchiment d'argent aux institutions financières, y compris aux fournisseurs d'échange de devises numériques. Ces entités sont tenues de mettre en oeuvre un programme de conformité, de conserver certains documents et de signaler les transactions suspectes au Centre australien de rapport et d'analyse des transactions (AUSTRAC).

En Afrique, le

Namibia Virtual Assets Act 2023 est entré en vigueur en juillet 2023 et vise à garantir la protection des consommateurs, à mettre un terme à l'exploitation du marché et au blanchiment d'argent, et à créer un organisme de réglementation chargé de contrôler et de superviser les fournisseurs de services d'actifs virtuels et les activités connexes.

Quel est l'avenir de la réglementation anti-blanchiment pour les crypto-monnaies ?

L'utilisation de la technologie, comme les outils d'analyse de la blockchain, l'intelligence artificielle et les algorithmes d'apprentissage automatique, jouera un rôle de plus en plus important dans

l'avenir de la réglementation en matière de lutte contre le blanchiment d'argent pour les crypto-monnaies. Ces technologies peuvent contribuer à automatiser et à rationaliser les processus de lutte contre le blanchiment d'argent, ce qui rend la conformité plus efficace et efficiente.

Toutefois, l'utilisation de la technologie dans ce contexte présente également des limites, comme le risque de faux positifs et la nécessité d'une surveillance et d'une interprétation humaines. En outre, l'utilisation de ces technologies soulève des problèmes de confidentialité et de sécurité qui doivent être soigneusement examinés et traités.

Les réglementations AML pour les crypto-monnaies continueront d'évoluer et d'être affinées au fil du temps, à mesure que le secteur et le paysage réglementaire changent. Par exemple, de nouvelles technologies et de nouveaux modèles commerciaux peuvent émerger et présenter de nouveaux risques et défis pour la conformité à la LBC. Il sera important pour les organismes de réglementation de se tenir au courant de ces évolutions et d'adapter leur réglementation en conséquence. Il est probable que la coopération et la coordination internationales continueront d'être un facteur clé dans l'élaboration de la réglementation de la lutte contre le blanchiment d'argent pour les crypto-monnaies, car la nature du secteur est mondiale et transfrontalière.

Super dit wat een informatie die word gedeeld dat mensen kunnen zien dat bedrijven niet alles zo maar kunnen doen en zich aan een hoop regels moeten houden of hun licentie word in getrokken daar kunnen mensen eens best bij stil staan , voor ze een oordeel geven over een bedrijf , bedankt voor deze hele goede informatie.