L'évaluation globale des risques (EWRA) que les institutions financières sont tenues de réaliser dans ce contexte est un instrument qui permet aux entités tenues d'identifier et de gérer de manière appropriée les risques de blanchiment et de financement du terrorisme auxquels elles sont exposées ou, le cas échéant, de les limiter.

Dans un contexte plus large, les programmes d'évaluation des risques d'entreprise (ERE) ou de gestion des risques d'entreprise (GRE) aident les entités à adapter leur approche de la gestion des risques pour répondre aux exigences de l'évolution des normes financières des entreprises.

Comment réaliser une évaluation efficace des risques BC/FT de votre entreprise ?

Les multiples avantages d'un système d'évaluation aml efficace ne peuvent se concrétiser que si une bonne compréhension de la réglementation aml ewra et de l'expérience de votre entreprise et de l'industrie fonctionne simultanément.Les institutions financières gèrent leur exposition au risque de blanchiment de capitaux et de financement du terrorisme en définissant des processus solides et des efforts de vigilance fondés sur le risque.

Qu'est-ce que l'EWRA Compliance et l'approche basée sur le risque (RBA)?

Une approche appropriée fondée sur les risques commence par l'acquisition d'une connaissance approfondie et à jour de l'exposition de l'établissement aux risques et d'une compréhension de ces risques.L'approche axée sur les risques (RBA) est un élément essentiel de la gestion des risques et du cadre de LBC/FT. La RBA a été soulignée dans les Recommendations du GAFI de 2012:

"les pays devraient appliquer une approche fondée sur le risque (RBA) pour s'assurer que les mesures visant à prévenir ou à atténuer le blanchiment d'argent et le financement du terrorisme sont proportionnelles aux risques identifiés.

et a également été une préoccupation majeure mise en oeuvre dans le cadre de la la quatrième directive européenne sur la lutte contre le blanchiment de capitaux.

Selon la RBA, il y a proportionnalité des mesures prises, selon le niveau de risque. Cela signifie que dans les situations à faible risque, cette approche permet de prendre moins de mesures et de mettre l'accent sur les risques élevés, lorsque des mesures renforcées sont obligatoires. Cette méthode permet d'optimiser l'allocation des ressources disponibles.

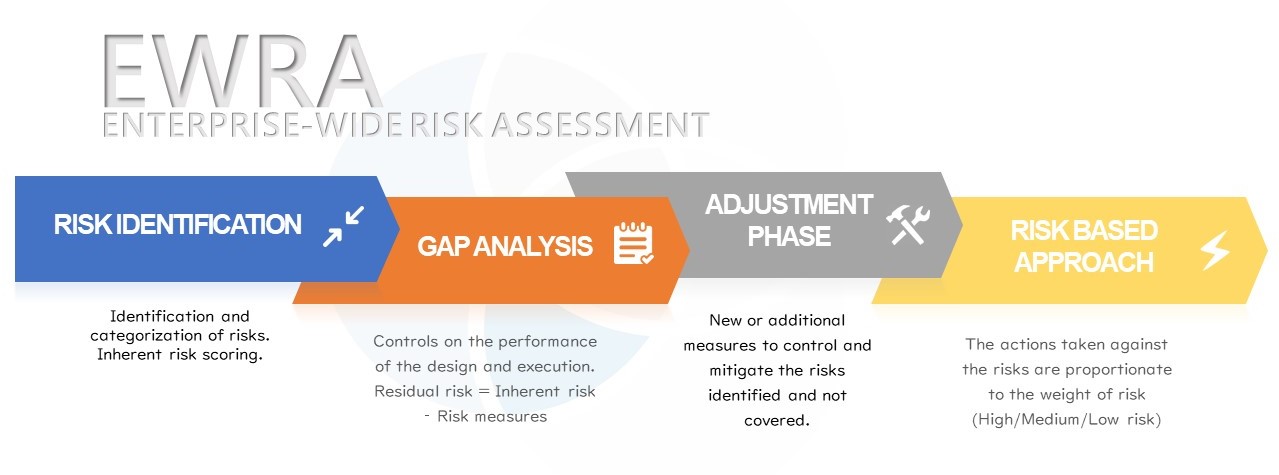

Méthodologie d'évaluation des risques AML à l'échelle de l'entreprise

Selon la réglementation en vigueur, les entités soumises à l'obligation doivent tenir compte au moins des caractéristiques de leurs clients, des produits, services ou opérations qu'elles offrent, des pays ou zones géographiques concernés, ainsi que des canaux de distribution qu'elles utilisent.

En plus des caractéristiques, les normes et examens sectoriels internationaux pertinents (autorités européennes de surveillance,...) devraient également être pris en compte par les entreprises pour percevoir leur exposition aux risques.

La cotation du risque inhérent doit être calculée à l'aide d'une méthodologie définie.

Fréquemment, un facteur de pondération est ajouté aux risques classés afin d'apporter une précision d'équilibre et d'impact dans la vue agrégée de la catégorie de risque. Un facteur de pondération est ajouté au risque classé afin d'apporter une précision d'équilibre et d'impact dans la vue agrégée de la catégorie de risque.

La cotation du risque inhérent a lieu avant l'examen des contrôles (internes) et évalue la nature, la complexité et le volume des activités à l'origine du risque identifié.

Le score de risque résiduel fournit une vision finale du risque après l'examen des constatations et des contrôles internes.

L'AMLCO doit s'assurer que les corrections appropriées sont opportunes, efficaces et qu'elles sont assorties des moyens nécessaires. Dans ce contexte, une date d'échéance prévue et une estimation des exigences d'achèvement sont indiquées dans les mesures correctives ou le plan d'assainissement, ainsi que les moyens appropriés pour achever la tâche.

Les priorités d'action sont justifiées par la notation finale du risque résiduel.

L'obligation pour les institutions financières de documenter et de mettre à jour en permanence leur EWRA

Il ne s'agit pas d'un processus qui a lieu une fois par année, mais d'un processus continu qui a lieu chaque fois qu'une situation majeure survient. L'entité devrait avoir, à tout moment, une compréhension claire de l'évolution des risques de blanchiment d'argent associés à la relation d'affaires.

En plus du rapport de l'EWRA, un document décrivant le processus de réalisation de l'évaluation est attendu. Dans ce document, le cadre juridique applicable et les orientations sectorielles sont précisés. De plus, il devrait mentionner la méthodologie utilisée, la façon dont elle a été intégrée dans l'évaluation, une description des procédures de suivi et de mise à jour en temps opportun du processus d'évaluation des risques et une référence à la mesure dans laquelle l'agent de conformité en matière de lutte contre le blanchiment d'argent (AMLCO), l'agent de conformité, la haute direction et toute autre partie ont été impliqués dans toutes les phases du processus.

Les entreprises doivent pouvoir démontrer à leur régulateur, sur la base de ces documents, que leur démarche répond aux obligations de la loi AML du 20 juillet 2020 (Belgique).

Vous recherchez des informations plus détaillées sur l'évaluation globale des risques EWRA? Suivez l'article pour en savoir plus.

Quels sont les facteurs de risque pertinents à prendre en considération

Pour effectuer leur évaluation des risques environnementaux, les entreprises devront tenir compte de facteurs de risque spécifiques et du principe de proportionnalité.

Les facteurs de risque seront utilisés dans l'analyse et dans l'évaluation finale comme piliers sur lesquels l'entreprise s'appuiera. Les facteurs de risque couvrent des domaines spécifiques qui peuvent inclure de nombreux sous-risques dont il faut tenir compte. Par exemple, le facteur de risque des clients peut inclure des risques tels que travailler avec la mauvaise contrepartie, ne pas avoir suffisamment de mesures supplémentaires pour prendre une décision fondée, etc.

Les entités qui effectuent une évaluation des risques environnementaux devraient pondérer les facteurs de risque en fonction de leur pertinence dans la relation d'affaires et les transactions. En général, les entités attribuent des "notes" différentes à divers facteurs. D'après Lignes directrices de l'ABE sur les facteurs de risque (JC 2017 37) lorsqu'elles évaluent les facteurs de risque, les entités devraient tenir compte de nombreux facteurs, comme le fait que les considérations liées aux bénéfices n'influent pas sur la cote de risque et que l'entreprise est prête à outrepasser, au besoin, toute cote de risque générée automatiquement, en fournissant, bien sûr, une documentation appropriée pour cette décision.

La raison d'être de l' AML Enterprise Wide Risk Assessment

Les autorités nationales compétentes peuvent évaluer l'adéquation du cadre d'organisation interne et des politiques et procédures de LBA/CFT des entreprises.

Il permet aux entreprises d'identifier les risques de blanchiment d'argent et de financement du terrorisme auxquels une entreprise est exposée et d'identifier les situations qui génèrent des risques de blanchiment d'argent et de financement du terrorisme plus élevés et sur lesquelles les efforts de lutte contre ce phénomène devraient se concentrer.

De plus, il donne aux entreprises un point de vue solide sur la meilleure façon d'estimer au mieux la notation du risque client tout en abordant des cas particuliers.

Considérez le cadre juridique avant de commencer votre EWRA AML

- La 5e directive AML (2018/843);

- La Loi belge ML/FT du 20 juillet 2020qui transpose la 4e directive AML dans le cadre juridique belge;

- Le Règlement BNB du 21 novembre 2017;

- Circulaire 02/2018 Évaluation globale des risques de blanchiment de capitaux et de financement du terrorisme.

Il existe également des documents utiles publiés par l'Autorité des services et des marchés financiers (FSMA).:

- Guide pratique pour l'évaluation globale des risques de blanchiment d'argent et de terrorisme liés au financement par les intermédiaires d'assurance (Guide pratique FSMA_2018_07 du 22/05/2018) disponible en français ou en néerlandais.

- Questionnaire périodique relatif à la prévention du blanchiment de capitaux et du financement du terrorisme ("FSMA_2020_11 du 10/09/2020) disponible en français seulement.

C'est l'occasion pour les entreprises de se faire une idée plus précise de leurs activités et d'anticiper les risques de blanchiment d'argent et de financement du terrorisme avant qu'ils ne deviennent des charges insupportables pour l'entité.

The way in which you are describing how to conduct AML risk assessment is very appropriate, the definitions and explanations are perfect, i really like this blog i want to say Thank alot for this blog.

I am looking for an automated tool / solution to perform EWRA for a Bank. Essentially risk rating engine to calculate inherent and residual risks of AML, Sanctions and Anti-Bribery and corruptions (ABC).

Dear, I suggest you address your enquiry through our contact section. Kind regards,