La révision des scénarios de détection de lutte contre le blanchiment de capitaux (AML/LBC) n'est pas un processus simple et pourrait conduire à un véritable désastre opérationnel si elle est mal exécutée. Des professionnels expérimentés de l'industrie peuvent vous aider à élaborer de meilleurs scénarios de détection qui conviennent à votre modèle d'affaires. Aider à détecter, gérer et signaler plus efficacement les transactions suspectes tout en réduisant le coût de la conformité réglementaire.

Le développement d'un système efficace de suivi des transactions est une procédure en plusieurs étapes qui implique plusieurs décisions d'affaires importantes. Le rapport qui suit ne répondra pas à toutes les questions techniques, mais servira, espérons-le, de guide pour une meilleure compréhension des systèmes de surveillance des opérations financières et des enjeux.

Qu'est-ce que la surveillance des transactions AML ?

L'activité de contrôle des transactions financières fait partie des obligations de vigilance continue envers les clients et leurs opérations que les entités sont tenues de mettre en place dans les cadre de la lutte contre le blanchiment d'argent et le financement du terrorisme. Elle est également exigée par d'autres réglementations applicables et devoirs de sécurité: la lutte contre la fraude, l'évasion fiscale, le piratage informatique, ...

Les mesures de contrôle interne doivent être efficaces et proportionnées à la nature et à la taille des entités tenues de les appliquer. Cela signifie qu'on ne peut raisonnablement pas s'attendre à ce que les petites entreprises ayant moins de moyens réalisent le même investissement que les entreprises plus importantes. Les petites entreprises devraient toutefois être tenues responsables de l'orientation de leurs mesures de contrôle dans les situations où les risques sont plus élevés.

Comment effectuer le suivi des transactions AML ?

En particulier, ils examinent, dans la mesure du possible, le contexte et l'objet de toute opération complexe et d'une ampleur inhabituelle, ainsi que tout schéma inhabituel d'opérations qui n'ont aucun objet économique ou licite apparent.

Qu'est ce qu'un profil transactionnel?

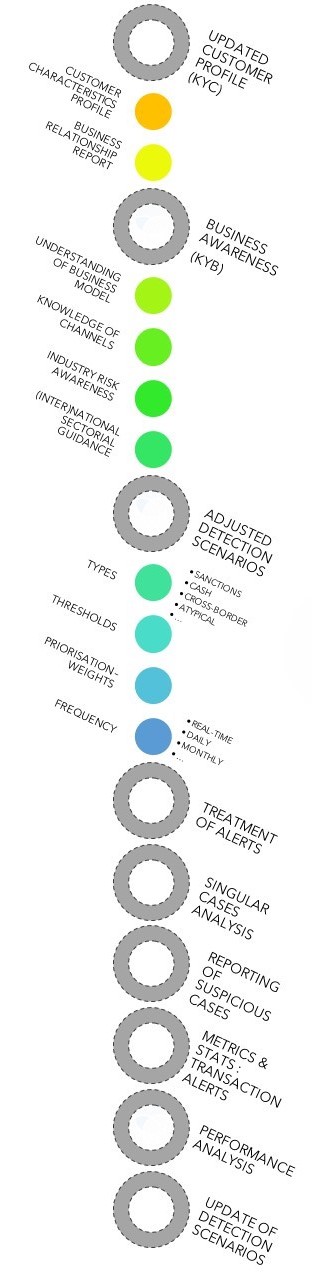

En quoi la capture des profils transactionnels des clients est-elle une valeur ajoutée dans la lutte contre le blanchiment d'argent ?La capture du profil transactionnel d'un client peut être considérée comme une mesure de vigilance renforcée que les institutions financières sont prêtes à mettre en avant pour encadrer leur connaissance de leurs clients et de leurs opérations financières dans les situations les plus risquées.

Le profil transactionnel est un résumé du comportement d'un client dans ses interactions avec les institutions financières et son utilisation des instruments financiers mis à sa disposition au cours de sa relation d'affaires avec ces dernières. Il peut être utilisé pour :

- Obtenir un niveau de précision plus élevé dans la connaissance du comportement et du profil de vos clients.

- Alerter sur les déviations du comportement des clients

- Fournir une couche d'information supplémentaire

- Identifier les utilisations opérationnelles anormales

- Données centrées sur le client pour affiner les outils de surveillance

- Affiner le profil de risque du client

- ...

Le profil transactionnel d'un client peut être établi en examinant des aspects spécifiques de ses transactions, tels que le compte qu'il utilise, le type d'opérations financières, le montant d'argent qu'il gère, les pays d'activités concernés, les normes d'entrée et de sortie des opérations, ainsi que d'autres informations détaillées.

Naturellement, toutes les informations transactionnelles doivent être classées et reliées au type de client par le biais de différents critères, afin de prendre en compte le contexte de la relation commerciale et la connaissance des informations du client de la manière la plus appropriée possible.

Le rapprochement de ces informations avec les opérations réelles du client peut servir de base à l'évaluation mais aussi à la création ou à la mise à jour de ces informations opérationnelles.

Que sont les solutions de surveillance des transactions AML ?

Classés par ordre d'importance, elles permettent aux responsables de la lutte contre le blanchiment d'argent et de la conformité d'enquêter sur les transactions associées dans le système de gestion des dossiers en tenant compte du profil spécifique du client et des relations commerciales.

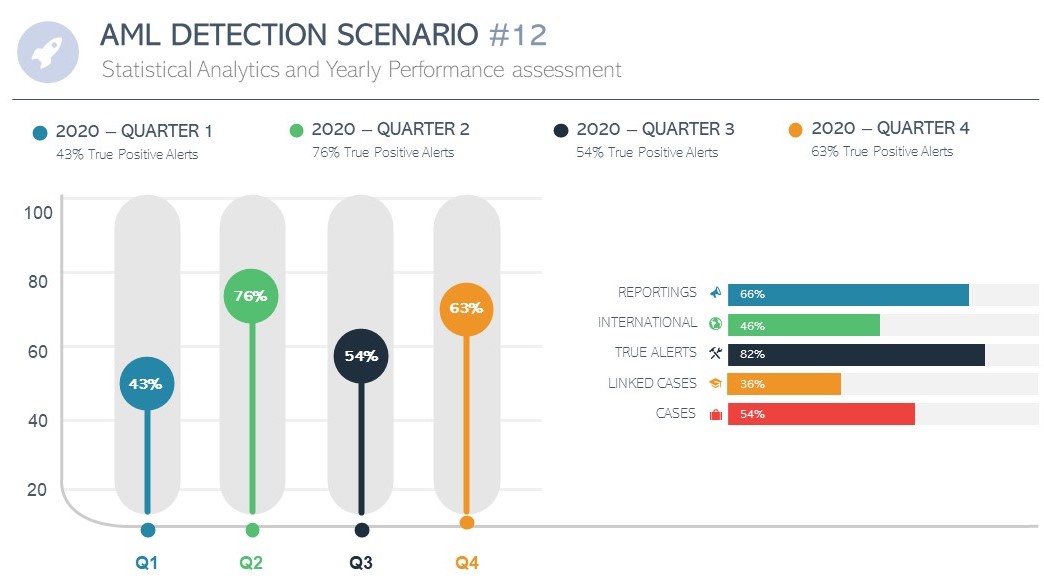

Sinon, si l'alerte n'est pas jugée pertinente et n'est pas prise en compte, les données de la solution alimenteront des rapports statistiques qui seront pris en compte dans le cadre du réglage (annuel) des scénarios de détection..

Les transactions surveillées peuvent être de toutes sortes, du débit aux opérations de crédit, y compris les dépôts en espèces, les retraits, les virements électroniques, les investissements, les régimes d'assurance, les transactions nationales ou transfrontalières, etc.

Centraliser l'information dans une solution unique au lieu de métriques autonomes facilite le travail d'analyste aml en fournissant un contexte visuel approfondi, aidant à établir la matérialité du cas avec des informations détaillées à la vue de leurs yeux.

Est-ce que toutes les sociétés financières ont besoin de solutions AML de surveillance des transactions ?

La réponse peut sembler évidente dans votre cas. Néanmoins, en tant qu'entreprise financière (établissement de crédit, compagnie d'assurance, établissement de paiement, émetteur de monnaie électronique, société de bourse, plateforme de financement alternative,...), vous pourriez être fortement ciblé par les fournisseurs de solutions LBC tierces. Vous devriez vous concentrer sur la pertinence des outils dans lesquels votre entreprise est prête à investir.

Dans la négative, sont-elles toujours nécessaires ou utiles ?

Et si dans votre modèle d'entreprise, la due diligence au moment de l'acceptation du client est plus importante que le suivi du dépôt limité et récurrent sur un compte épargne-pension bloqué dans les moyens de paiement ?

En effet, la mise en place de Scénarios de Détection par le biais d'une solution tierce de suivi des transactions peut être la pierre angulaire qui vous permettra d'améliorer votre productivité et votre efficacité. De telles solutions peuvent vous aider à éviter que votre entreprise ne devienne le canal préféré des criminels pour blanchir leurs fonds illicites.

On craint toutefois beaucoup que la mise en oeuvre de systèmes de lutte contre le blanchiment de capitaux n'entraîne souvent des coûts financiers et opérationnels élevés.

Que vous décidiez d'internaliser ou d'externaliser le développement d'un système de suivi des transactions AML, votre entreprise sera confrontée à de nombreux défis.

La phase de développement, la mise en oeuvre et l'adaptation aux systèmes internes, les dépendances et la personnalisation des scénarios de détection sont des processus longs et inévitables qui doivent être pris en compte.

Bien que précieux, les scénarios d'opérations de lutte contre le blanchiment d'argent et leurs solutions de surveillance ne devraient être destinés qu'aux sociétés financières opérant dans certains secteurs spécifiques et à une échelle particulière.

En fonction de votre population de clients et de votre modèle d'activité, des milliards d'opérations peuvent se produire en une seule journée. Dans cette perspective, suivre le rythme du flux de transactions sans l'aide d'une solution de surveillance peut rapidement devenir irréalisable.

Même en organisant la meilleure méthodologie de post-filtrage, il devient laborieux de répondre à vos obligations de diligence et de se concentrer sur les cas suspects avec suffisamment de succès si le nombre de transactions à surveiller dépasse le million de lignes de données par jour.

De plus, un temps de réaction plus rapide est toujours mieux adapté lorsque le blanchiment d'argent et le financement du terrorisme sont en jeu. À cet égard, une solution de suivi des transactions est importante puisqu'elle permet de porter automatiquement les cas à l'attention des aml officers et de prioriser les actions en fonction du niveau de risque considéré.

Si nous examinons, par exemple, le cas d'une banque privée. Elle peut être parfaitement capable de surveiller les comportements opérationnels quotidiens de ses clients sans qu'il soit nécessaire d'investir des montants financiers importants dans l'acquisition de la licence, mais aussi de mettre en oeuvre des processus d'un système de surveillance des transactions AML.

Nous constatons que les entreprises qui ne sont pas confrontées à une population élevée ou à un nombre important d'opérations régulières peuvent organiser leurs mesures de surveillance continue par des méthodes plus humbles telles que le post-filtrage des données via des utilitaires de bureau standard.

Après avoir mis au point un système fiable pour saisir l'information sur les opérations, il faut vraisemblablement un analyste doté d'un esprit d'analyse avancé pour trier et filtrer manuellement les données extraites aux fins d'enquête.

L'élaboration d'une méthodologie de filtrage permettant d'uniformiser la mise en évidence des cas suspects ou plus risqués est un pas en avant pour améliorer la productivité du travail de conformité et formaliser vos processus continus de due diligence vis-à-vis des comportements opérationnels de vos clients.

Votre entreprise pourrait être tenue responsable de ne pas avoir alloué les moyens nécessaires pour lutter contre le blanchiment d'argent illicite et l'utilisation abusive du marché financier. Selon les cas, l'adoption de systèmes de surveillance de la lutte contre le blanchiment de capitaux n'est pas toujours nécessaire, mais peut devenir, pour les entreprises qui génèrent d'importants flux de données, un outil essentiel pour se conformer à leurs obligations de diligence raisonnable continue.

Quand et pourquoi devriez-vous réviser vos scénarios de détection AML ?

- un paysage réglementaire en constante évolution ;

- l'évolution des tendances de la criminalité ;

- les orientations sectorielles, nationales et internationales ;

- la surveillance des performances ;

- demande spéciale du superviseur ;

- ...

Les relations d'affaires à distance par les canaux numériques rendent de plus en plus urgente l'adoption de mécanismes d'identification et de vérification en temps réel et incitent les institutions financières à investir dans des outils modernes axés sur la technologie et à amplifier leur performance de contrôle.

Elle sert également un objectif d'harmonisation globale entre les acteurs financiers. Les sociétés financières doivent tenir compte de ces lignes directrices et de ces normes techniques et les traduire dans l'appréciation du risque de blanchiment d'argent et de financement du terrorisme auquel leur société est confrontée.

d'une révision. Un système mal configuré peut avoir un impact négatif important sur votre productivité opérationnelle aml.

L'ajustement de vos scénarios de détection après avoir effectué une analyse en temps réel de leur performance ou anticipé les résultats dans un environnement de test peut avoir un impact significatif sur l'allocation de vos ressources humaines.

La sauvegarde de l'interaction des analystes uniquement à l'appréciation et la validation des alertes pertinentes augmentera la productivité du travail et améliorera les taux de détection et d'atténuation.

En limitant le nombre de faux positifs ou d'alertes renvoyées à tort par son système de surveillance des transactions, une entreprise permet à ses agents de la criminalité financière de concentrer leurs compétences d'enquête sur les risques concrets identifiés par le système.

Parfois, des transactions suspectes sont détectées et révèlent des schémas de blanchiment d'argent qui obligent les entreprises financières à s'attaquer immédiatement à la situation en mettant au point des mesures correctives.

Et dans le cas où un incident se produit comme une question de la CRF sur une transaction spécifique d'un client, utilisez ces exemples pour interpréter si l'outil aurait dû l'escalader.

Comment réviser, ajuster et améliorer vos scénarios de détection AML ?

Les changements doivent toujours être testés et analysés dans un environnement de test avant validation. Les ajustements devront être vérifiés pendant une période substantielle afin de renforcer la précision des résultats. Les modèles de prévisions peuvent également être un indicateur fiable s'ils sont bien conçus.

La création de différentes versions d'un scénario spécifique et le ciblage de canaux de distribution ou de produits spécifiques peuvent également favoriser une approche fondée sur le risque dans l'examen des cas suspects.

Les conséquences d'une mauvaise configuration de votre scénario de détection peuvent avoir de terribles conséquences opérationnelles qui peuvent nuire à la réputation de votre entreprise et entraîner des sanctions financières sévères.

Ne prenez donc aucun risque lors de la révision ou de la mise en oeuvre des règles de détection et entourez les développeurs de professionnels qualifiés de l'industrie, la direction financière et les responsables aml afin de stimuler la conception d'algorithmes efficaces qui considèrent les différentes orientations publiques et connaissances des entreprises et leur expérience commerciale.

Votre entreprise a peut-être choisi de s'appuyer sur une solution fournisseur qui inclut un ensemble de scénarios de vigilance standard. Cela ne peut devenir opérationnel qu'après une révision et une personnalisation appropriées des paramètres en fonction des besoins de votre entreprise. Dans ce cas, le fait d'avoir la possibilité d'ajuster les variables de scénario à l'intérieur du système sans que le tiers fournisseur soit obligé d'entrer en jeu devrait être une considération préalable.

L'application d'une approche basée sur les risques dans la création de vos règles de détection aml est essentielle pour respecter vos obligations et vous permet de rationaliser l'allocation des ressources.

Le recours à l'assistance professionnelle de spécialistes habitués à la mise au point de scénarios de détection peut vous aider à mieux comprendre le risque de blanchiment d'argent auquel votre entreprise est exposée et à vous assurer que toutes les obligations réglementaires LBC sont considérées et couvertes.

Le point de départ de tout exercice d'amélioration est de faire le suivi des performances passées et de définir des marqueurs. L'exploitation des données pour fournir des analyses statistiques appuyées par des rapports de visualisation des données aide à mettre en place une stratégie fondée sur les risques et à classer et prioriser la liste des mesures correctives.

Les changements doivent toujours être testés et analysés dans un environnement de test avant validation. Les ajustements devront être vérifiés pendant une période substantielle afin de renforcer la précision des résultats. Les modèles de prévisions peuvent également être un indicateur fiable s'ils sont bien conçus.

La création de différentes versions d'un scénario spécifique et le ciblage de canaux de distribution ou de produits spécifiques peuvent également favoriser une approche fondée sur le risque dans l'examen des cas suspects.

L'adaptation des seuils, la prise en compte des scénarios de couverture, le profilage et les scorings de déviation sont quelques-uns des termes que vous devez maîtriser pour produire des règles aml efficaces et pour augmenter le ratio des alertes réellement positives de votre système.

Le maintien d'un cadre pour les changements de vérification est une condition obligatoire pour la compréhension de la performance de votre système de surveillance des transactions.

De plus, la possibilité de créer des listes blanches (logique de suppression) pour des opérations identifiées en toute sécurité lors de l'analyse des alertes signalées est une fonction valide et couramment utilisée qui devrait être exploitée par les enquêteurs des crimes financiers pour que le système soit mis à jour en continu. La bonne tenue de la liste doit être assurée.

Les solutions de surveillance des transactions sont des outils brillants qui peuvent aider votre entreprise à lutter contre la fraude, à atténuer les risques et à améliorer le contrôle opérationnel des opérations des clients. Cependant, elles s'inscrivent dans un contexte beaucoup plus large de vigilance permanente des clients et de leurs opérations financières.

- une surveillance claire de la gestion ;

- la formation interne continue ;

- et des politiques et procédures solides qui formalisent vos mesures de contrôle interne.

Great Article! It clearly explains various transaction monitoring detection scenarios. Also, with high risk, new systems are evolved for monitoring transactions.

Dear Charlotte, Many thanks for your support! It is very much appreciated. Every year, the accuracy of automatic detection systems is improved thanks to technological advances (Artificial intelligence - machine learning - cloud platforms, business targeted workflow, ...). By combining the continuous monitoring of existing systems with the new tools available, financial institutions can significantly increase their capture rate of suspicious transactions.

leverages individuals, industrial, public and private sectors, the corporate businesses to fully control, manage and process real-estate assets on the Distributed Ledger and Economy-based Blockchain consensus network. A seamless and fully trusted connection to diverse and disrupt with digital network services.