De herziening van AML-detectiescenario's is geen eenvoudig proces en kan bij slechte uitvoering leiden tot een echte operationele ramp voor AML. Als ervaren professionals uit de sector kunnen wij u helpen betere detectiescenario's te ontwikkelen die passen bij uw bedrijfsmodel. Helpen om verdachte transacties efficiënter te detecteren, beheren en rapporteren en tegelijkertijd de kosten van naleving van de regelgeving te verlagen.

Het ontwikkelen van een efficiënt transactiemonitoringsysteem is een meerfazige procedure die een aantal belangrijke bedrijfsbeslissingen met zich meebrengt. Het artikel geeft geen antwoord op elke praktische vraag, maar dient hopelijk als een leidraad voor een beter begrip van transactiebewaking en de implicaties.

Wat is AML Transaction Monitoring?

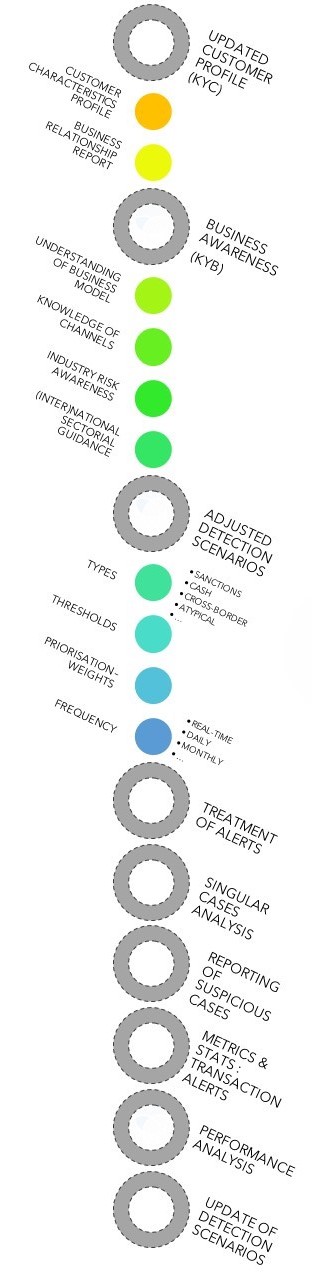

Het toezicht op het witwassen van geld maakt deel uit van het lopende due diligence-verplichtingen naar klanten en transacties die onderworpen entiteiten moeten instellen. Het wordt ook vereist door andere toepasselijke regelgeving en veiligheidstaken: de strijd tegen fraude, belastingontduiking, computerpiraterij, enz.

De interne controlemaatregelen moeten efficiënt zijn en in verhouding staan tot de aard en de omvang van de onderworpen entiteit. Dit betekent dat van kleinere ondernemingen met minder middelen redelijkerwijs niet dezelfde investering wordt verwacht als van grotere ondernemingen. Kleinere ondernemingen moeten echter verantwoordelijk middelen aan te wenden en nadruk te leggen op controlemaatregelen waar hogere risico's van toepassing zijn.

Hoe voert u AML Transaction Monitoring uit?

In het bijzonder onderzoeken zij, voor zover redelijkerwijs mogelijk, de achtergrond en het doel van complexe en ongewoon grote transacties, alsmede ongebruikelijke transactiepatronen die geen duidelijk economisch of rechtmatig doel hebben.

Wat is een transactieprofiel?

Wat is de toegevoegde waarde van het vastleggen van transactieprofielen van cliënten in de strijd tegen het witwassen van geld?Het vastleggen van het transactieprofiel van een cliënt kan worden beschouwd als een versterkte due diligence-maatregel die financiële instellingen bereid zijn naar voren te schuiven om hun kennis van hun cliënten en hun financiële transacties in de meest risicovolle situaties in te kaderen.

Transactieprofielen zijn een samenvatting van het gedrag van een cliënt in zijn of haar interacties met financiële instellingen en van zijn of haar gebruik van de monetaire instrumenten die hem of haar in de loop van de zakelijke relatie met deze instellingen ter beschikking worden gesteld. Het kan worden gebruikt om:

- Een hogere mate van nauwkeurigheid te bereiken bij het kennen van uw klantgedrag en -profiel

- te waarschuwen voor afwijkend gedrag van de klant

- Een extra informatielaag te verschaffen

- abnormaal operationeel gebruik te identificeren

- Klantgerichte gegevens om monitoringtools te verfijnen

- Verscherp het risicoprofiel van de klant

- ...

Een transactieprofiel van een klant kan worden opgebouwd door te kijken naar specifieke aspecten van zijn transacties, zoals welke rekening hij gebruikt, welk type financiële transacties, hoeveel geld er onder beheer is, om welke landen van activiteiten het gaat, wat de normen zijn voor binnenkomende en uitgaande transacties, en andere gedetailleerde informatie.

Uiteraard moet alle transactie-informatie worden geclassificeerd en via verschillende criteria worden gerelateerd aan het soort cliënt.

De afstemming van deze informatie met de feitelijke operaties van de cliënt kan dienen als basis voor evaluatie, maar ook voor het opstellen of bijwerken van deze operationele informatie.

Wat zijn AML Transaction Monitoring Solutions?

Gerangschikt naar belangrijkheid, geven zij AML en Compliance officers de mogelijkheid om de bijbehorende transactie(s) van naderbij te onderzoeken in het case management systeem met betrekking tot het specifieke klantprofiel en rekening houdend met de zakelijke relatie.

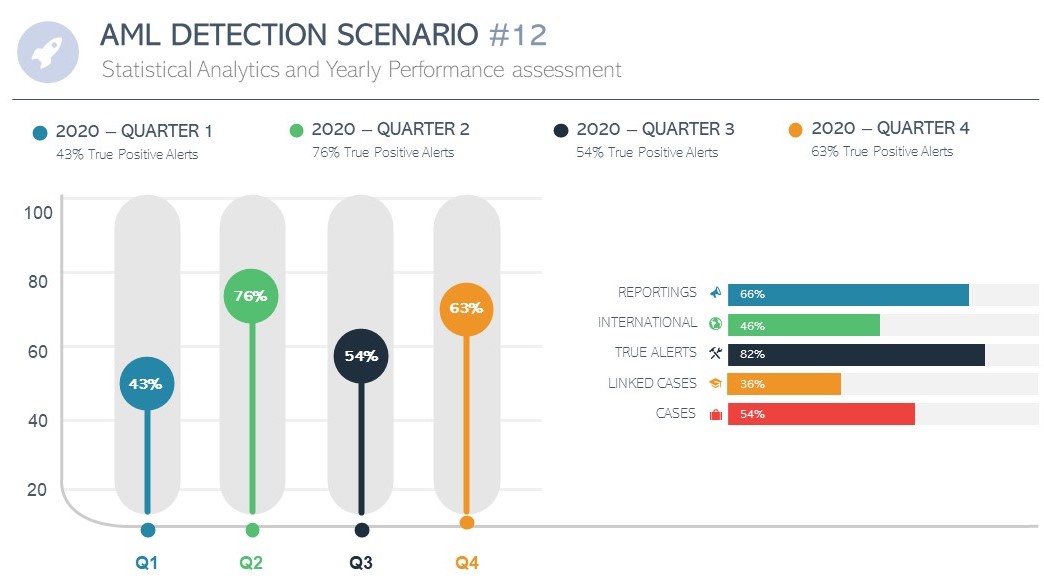

Indien de waarschuwing niet relevant wordt geacht en buiten beschouwing kan worden gelaten, zullen deze foutief gegenereerde alerts van de oplossing als basis dienen voor de statistische rapporten die in de loop van de (jaarlijkse) verfijning van de opsporingsscenario's in aanmerking moeten worden genomen.

De gecontroleerde transacties kunnen van allerlei aard zijn, van debet- tot krediettransacties, met inbegrip van stortingen in contanten, opnames, overschrijvingen, beleggingen, verzekeringen, nationale of grensoverschrijdende transacties, enz.

Het centraliseren van de informatie in een unieke oplossing in plaats van zelf bijgehouden statistieken vergemakkelijkt het werk van de aml-analist door een diepgaande visuele context te bieden, waardoor de materialiteit van de zaak met gedetailleerde informatie in één oogopslag kunnen worden vastgesteld.

Hebben alle financiële ondernemingen AML Transaction Monitoring oplossingen nodig?

Het antwoord kan duidelijk lijken in uw geval. Toch kunt u als financiële instelling (kredietinstelling, verzekeringsmaatschappij, betalingsinstelling, uitgever van elektronisch geld, beursvennootschap, alternatief financieringsplatform, ...) zeer gefocust zijn op leveranciers die AML-oplossingen aanbieden. U moet zich verdiepen in de relevantie van de tools waarin uw bedrijf bereid is te investeren.

En zo niet, zijn ze dan altijd noodzakelijk of nuttig?

Wat als in uw bedrijfsmodel de onboarding due diligence door de acceptatie van uw klant belangrijker is dan de opvolging van de beperkte recurrente storting op een pensioenspaarrekening die beperkt is in bedragen?

Het opzetten van Detectie Scenario's door middel van een oplossing voor transactiebewaking door derden kan de hoeksteen zijn voor het verbeteren van de productiviteit en efficiëntie van uw zorgvuldigheid. Dergelijke oplossingen kunnen u helpen voorkomen dat uw bedrijf het favoriete kanaal wordt van criminelen om hun illegale fondsen wit te wassen.

Een belangrijk punt van zorg is echter dat de implementatie van AML-systemen vaak hoge financiële en operationele kosten met zich meebrengt.

Of u nu beslist om de ontwikkeling van een AML-systeem voor de opvolging van transacties te internaliseren of te externaliseren, uw onderneming zal voor tal van uitdagingen komen te staan.

De ontwikkelingsfase, de implementatie en eventuele aanpassing aan interne systemen, de afhankelijkheden en de aanpassing van de detectiescenario's zijn lange, onvermijdelijke processen die in overweging dienen genomen te worden.

Hoewel waardevol, moeten de anti-witwasscenario's en hun oplossingen voor het toezicht op transacties alleen gericht zijn op financiële ondernemingen die actief zijn in een aantal specifieke sectoren en met een bepaalde schaal.

Op basis van uw klantenpopulatie en activiteitenmodel kunnen miljarden transacties in één dag plaatsvinden. In dat perspectief kan het snel onhaalbaar worden om gelijke tred te houden met de transactiestroom zonder de hulp van een monitoringoplossing.

Zelfs door de beste post-filtratiemethode te organiseren, wordt het moeizaam om aan uw lopende due diligence-verplichtingen te voldoen en om u te concentreren op verdachte gevallen met voldoende resultaat als het aantal te controleren transacties meer dan de miljoen rijen gegevens per dag bedraagt.

Bovendien is een snellere reactietijd altijd beter wanneer het gaat om het witwassen van geld en de financiering van terrorisme. In dat opzicht is een oplossing voor transactiemonitoring van belang, omdat deze automatisch de zaken bij de aml-functionarissen brengt en acties kan prioriteren op basis van de risico's die in aanmerking worden genomen.

Als we bijvoorbeeld het geval van een bank in vermogensbeheer onderzoeken. Het kan perfect in staat zijn om het dagelijkse operationele gedrag van zijn klanten op te volgen zonder dat het nodig is om aanzienlijke financiële bedragen te investeren in het verkrijgen van de licentie, maar ook in de tijdrovende implementatieprocessen van een AML-systeem voor de opvolging van transacties.

Wij stellen vast dat bedrijven die niet te maken hebben met een hoge bevolkingsdichtheid of een aanzienlijk aantal reguliere activiteiten hun continue controlemaatregelen via eenvoudigere methodes, zoals het achteraf filteren van gegevens via standaard desktops.

Na de ontwikkeling van een betrouwbaar systeem om de operationele informatie vast te leggen, zou het waarschijnlijk een medium tot geavanceerde analist nodig hebben om de geëxtraheerde gegevens handmatig te sorteren en te filteren voor onderzoek.

Het ontwikkelen van een filtermethodologie om de verdachte of risicovollere gevallen op een consistente manier te filteren is een stap vooruit om de productiviteit van het compliance-werk te verbeteren en uw lopende due diligence-processen te formaliseren in de richting van het operationele gedrag van uw klanten.

Uw bedrijf kan verantwoordelijk worden gesteld voor het niet toewijzen van de middelen die nodig zijn om het witwassen van illegaal geld en het misbruik van de financiële markt te bestrijden. Afhankelijk van het geval is de invoering van AML-monitoringsystemen niet altijd vereist, maar kan het voor ondernemingen die grote gegevensstromen genereren, een essentieel instrument worden om te voldoen aan uw permanente due diligence-verplichtingen in het kader van AML.

Wanneer en waarom moet u uw AML-detectiescenario's herzien?

- voortdurend evoluerende regelgeving;

- evoluerende tendensen van de criminaliteit;

- sectorale, nationale en internationale begeleiding;

- prestatiecontrole;

- speciale vraag van de toezichthouder;

- ...

Externe zakelijke relaties via digitale kanalen vergroten de urgentie om real-time identificatie- en verificatiemechanismen in te voeren en financiële instellingen ertoe aan te zetten om te investeren in moderne technologiegedreven tools en hun controleprestaties te vergroten.

Zij dient ook een wereldwijde harmonisatie tussen de financiële actoren. Financiële ondernemingen moeten deze richtsnoeren en technische normen in aanmerking nemen en vertalen bij de beoordeling van het ML/TF-risico waarmee hun onderneming wordt geconfronteerd.

Het prestatieonderzoek van uw transactiemonitoringsysteem kan zich ook vertalen in een revisiebehoefte. Een verkeerd geconfigureerd systeem kan een ernstige negatieve impact hebben op uw aml operationele productiviteit.

Het afstemmen van uw detectiescenario's na het uitvoeren van een gedegen analyse van hun prestaties in de praktijk of het voorspellen van de resultaten in een testomgeving kan een aanzienlijke invloed hebben op de toewijzing van uw personeel.

Het beschermen van de interactie van analisten, uitsluitend met het oog op de waardering en validatie van relevante waarschuwingen, zal de productiviteit van het werk verhogen en de detectie- en mitigatie ratio's verbeteren.

Door het aantal vals-positieve of ten onrechte geretourneerde waarschuwingen door het systeem voor transactiemonitoring te beperken, stelt een bedrijf zijn medewerkers van financiële instellingen in staat om hun onderzoeksvaardigheden te richten op concrete risico's die door het systeem zijn geïdentificeerd.

Soms worden verdachte transacties opgespoord en worden witwaspatronen onthuld die de financiële ondernemingen ertoe nopen om de situatie onmiddellijk aan te pakken met een nauwkeurige afstemming van de corrigerende maatregelen.

En in het geval een incident zich voordoet zoals een vraag van de FIU over een specifieke transactie van een klant, gebruik dan deze voorbeelden om te interpreteren of de tool dit had moeten escaleren.

Hoe uw AML-detectiescenario's te herzien, af te stemmen en te verbeteren?

Wijzigingen moeten altijd worden uitgeprobeerd en geanalyseerd in een testomgeving voordat ze worden gevalideerd. De aanpassingen moeten gedurende een aanzienlijke periode worden getest om de nauwkeurigheid van de resultaten te verbeteren. Prognosemodellen kunnen ook een betrouwbare indicator zijn, mits ze goed ontworpen zijn.

Het opstellen van verschillende versies van een specifiek scenario gericht op specifieke distributiekanalen of producten kan ook de risicogebaseerde aanpak bevorderen bij het onderzoek van verdachte gevallen.

De gevolgen van een verkeerde instelling in uw detectie-algoritme kunnen vreselijke operationele gevolgen hebben die leiden tot reputatieschade voor uw bedrijf en tot zware financiële sancties.

Neem daarom geen risico bij het herzien of implementeren van detectieregels en omring de ontwikkelaars met gekwalificeerde professionals uit de sector, aml experts die verantwoordelijk zijn voor het stimuleren van het ontwerp van efficiënte algoritmes die rekening houden met de gemeenschappelijke begeleiding, kennis van het bedrijf en de noodzakelijke bedrijfservaring.

Misschien heeft uw bedrijf ervoor gekozen om te vertrouwen op een oplossing van een leverancier die een reeks standaard waakzaamheidsscenario's bevat. Deze kunnen pas in werking treden na de juiste herziening en aanpassing van de instellingen aan de behoeften van uw bedrijf. De mogelijkheid hebben in het aangekochte systeem om de scenariovariabelen aan te passen zonder de tussenkomst van de externe leverancier zou in dat geval al een eerste overweging moeten zijn.

Het toepassen van een risicogebaseerde benadering bij het opstellen van uw aml-detectieregels is essentieel om aan uw aml-verplichtingen te voldoen en maakt het mogelijk om de toewijzing van de middelen te rationaliseren.

De professionele hulp van specialisten die gewend zijn om de verfijning van de detectiescenario's uit te voeren kan uw inzicht in de risico's van het witwassen van geld in uw bedrijf stimuleren en ervoor zorgen dat alle wettelijke verplichtingen van aml worden overwogen en afgedekt.

De basis van elke verbeteringsoefening is het bijhouden van de prestaties uit het verleden en het definiëren van markers. Het gebruik van gegevens om statistische analyses te maken die worden ondersteund door datavisualisatierapporten helpt om een risk-based strategy in te stellen en om de lijst met corrigerende maatregelen te classificeren en te priotiriseren.

Wijzigingen moeten altijd worden uitgeprobeerd en geanalyseerd in een testomgeving voordat ze worden gevalideerd. De aanpassingen moeten gedurende een aanzienlijke periode worden getest om de nauwkeurigheid van de resultaten te verbeteren. Prognosemodellen kunnen ook een betrouwbare indicator zijn, mits ze goed ontworpen zijn.

Het opstellen van verschillende versies van een specifiek scenario gericht op specifieke distributiekanalen of producten kan ook de risicogebaseerde aanpak bevorderen bij het onderzoek van verdachte gevallen.

Aanpassen van drempels, rekening houdend met scenario's, profilering en deviatiescores zijn enkele van de termen die u moet beheersen om efficiënte aml regels te produceren en om de werkelijke positieve verhouding van uw waarschuwingen te verhogen.

Het onderhouden van een Framework voor auditwijzigingen is een verplichte voorwaarde om de prestaties van uw transactiebewakingssysteem te begrijpen.

Daarnaast is de mogelijkheid om whitelists (onderdrukkingslogica) aan te maken voor veilig geïdentificeerde operaties tijdens het analyseren van gerapporteerde waarschuwingen een geldige en veelgebruikte functie die door aml financiële rechercheurs gebruikt zou moeten worden om het systeem voortdurend bij te sturen. De lijst moet naar behoren worden upgedate en bijgehouden.

Oplossingen voor transactiemonitoring zijn briljante tools die uw bedrijf kunnen helpen fraude aan te pakken, risico's te beperken en de operationele controle over de activiteiten van uw klanten te verbeteren. Ze maken echter deel uit van een veel bredere context van voortdurende waakzaamheid van klanten en hun financiële activiteiten.

- duidelijk toezicht op het management;

- voortdurende interne training;

- en een sterk intern beleid en procedures die uw interne controlemaatregelen formaliseren.

Great Article! It clearly explains various transaction monitoring detection scenarios. Also, with high risk, new systems are evolved for monitoring transactions.

Dear Charlotte, Many thanks for your support! It is very much appreciated. Every year, the accuracy of automatic detection systems is improved thanks to technological advances (Artificial intelligence - machine learning - cloud platforms, business targeted workflow, ...). By combining the continuous monitoring of existing systems with the new tools available, financial institutions can significantly increase their capture rate of suspicious transactions.

leverages individuals, industrial, public and private sectors, the corporate businesses to fully control, manage and process real-estate assets on the Distributed Ledger and Economy-based Blockchain consensus network. A seamless and fully trusted connection to diverse and disrupt with digital network services.