Op 20 september 2020 werd de wereld van de financiële instellingen overspoeld door de Financial Crime Enforcement Network (FinCEN) Files - een lek van 200.000 meldingen van verdachte activiteiten van banken over de hele wereld die een licht werpen op het gemak waarmee deze banken criminelen hielpen bij het witwassen van geld. Onder de betrokken financiële instellingen bevonden zich enkele van de grootste namen uit de financiële wereld, zoals Deutsche Bank, Bank of New York Mellon, Commerzbank en Bank of China.

Het is al enkele jaren bekend dat misdadigers hun illegale opbrengsten gemakkelijk kunnen witwassen. Volgens ramingen van de Verenigde Naties wordt jaarlijks tussen 800 miljard en 2 biljoen dollar witgewassen, waarbij slechts 0,2% van het totaal door de autoriteiten in beslag wordt genomen. Dit betekent dat 99,8% van alle witwaspraktijken onopgemerkt blijft.

Hoe beïnvloedt een compliance-cultuur het succes van AML-programma's?

Een van de grootste tekortkomingen van AML-programma's is het ontbreken van een sterke compliance-cultuur binnen de financiële instelling, met name binnen het management. Een compliancecultuur kan worden gedefinieerd als de normen en waarden die een financiële instelling aanhangt en die verankerd zijn in het dagelijkse werk dat de werknemers verrichten.

Vaak is dit niet het geval. Senior managers of directieleden hebben mogelijk niet de juiste kennis van compliance en AML, kennen de risico's van financiële criminaliteit met betrekking tot het bedrijfsmodel, de producten en diensten van hun instelling niet, en zijn zich niet bewust van de problemen met betrekking tot hun AML-programma's, laat staan hoe ze te herkennen. Het management richt zich vaak op compliance en AML om boetes van toezichthouders te voorkomen, zonder echt te beseffen hoe belangrijk dergelijke programma's zijn in de strijd tegen criminele activiteiten.

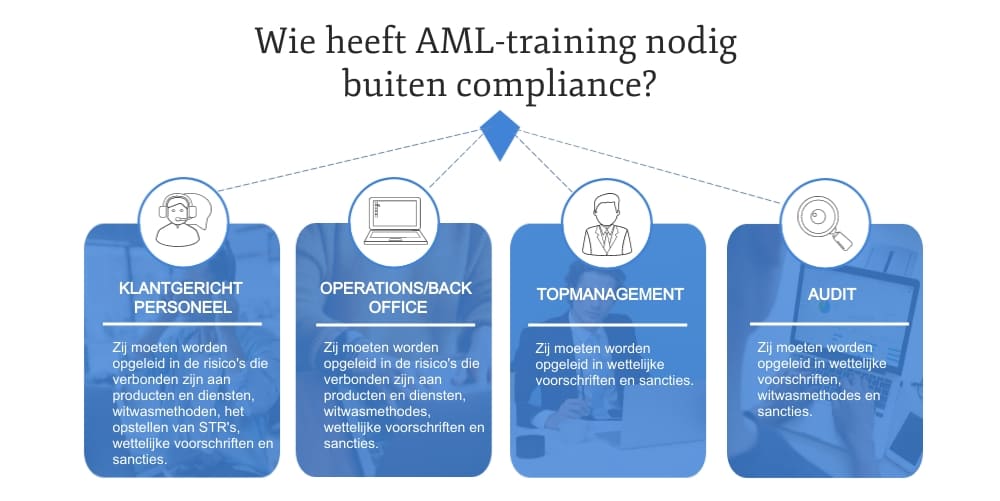

Welke invloed heeft opleiding op het mislukken van AML-programma's?

Het ontbreekt het personeel, en met name de eerstelijnsverdediging, vaak aan kennis over het herkennen van verdacht gedrag en over het belang van AML en KYC. Dit misverstand creëert vaak weerstand tegen de compliance afdeling wiens onderzoek en waakzaamheid worden gezien als een obstakel voor groeiende zakelijke relaties.

Een degelijke opleiding voor alle werknemers moet focussen op het belang van AML en compliance, de sociale en interne gevolgen van niet-naleving, de relevante beleidslijnen en procedures, witwastechnieken (die vaak ontbreken in de opleiding), en de stappen die moeten worden ondernomen zodra verdacht gedrag wordt opgemerkt. Opleiding over wanneer en hoe een STR correct moet worden opgesteld, is ook belangrijk om het probleem te vermijden van het melden van alles wat enigszins verdacht is, waardoor de FIU's worden overspoeld met valse positieven.

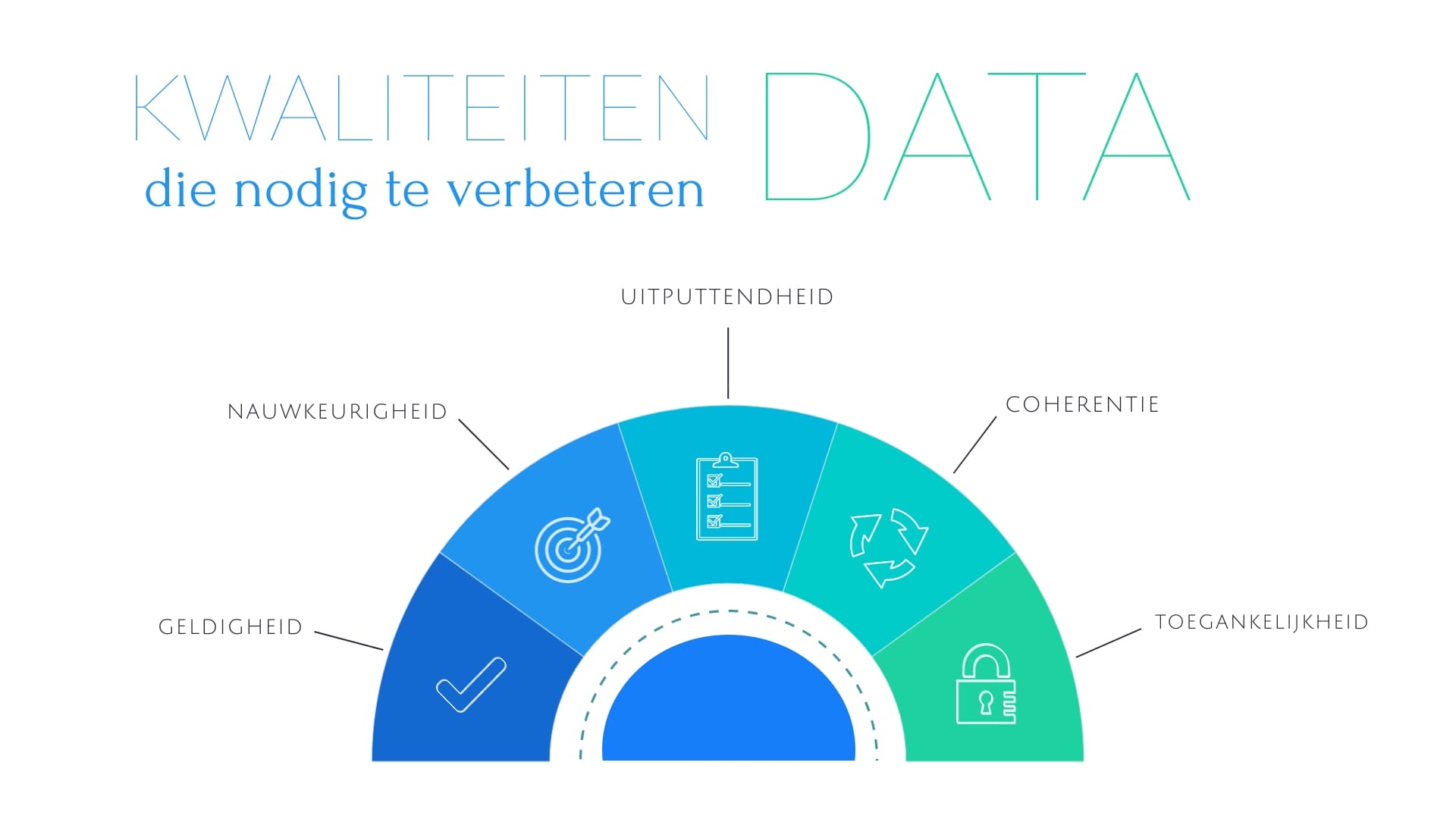

Waarom zijn gegevens een belangrijke factor bij het mislukken van AML-programma's?

Een groot probleem bij veel financiële instellingen is hun inadequate en verwarde manier om met cliëntgegevens om te gaan. De informatie over cliënten in de interne systemen is vaak onvolledig en verouderd of moeilijk terug te vinden en onjuist gearchiveerd in fysieke en elektronische dossiers en dossiers.

Het verhelpen van dergelijke complicaties kan kostbaar zijn in termen van inspanning, geld en tijd. Onvolledige of inconsistente gegevens kunnen echter resulteren in onjuiste KYC, verlies van belangrijke informatie over de cliënt, fragmentarische transactiemonitoring en gedeeltelijke waakzaamheid - allemaal factoren die criminele activiteiten in de hand werken.

Hoe zijn transactiemonitoringsystemen verantwoordelijk voor AML-fouten?

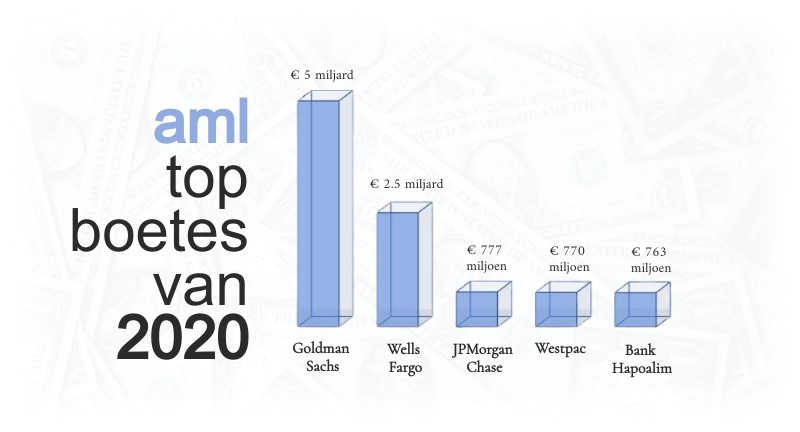

Een inadequaat transactiemonitoringsysteem kan een financiële instelling meer schaden dan dat het de opsporing van verdacht gedrag verbetert.In september 2020, zal de Australische bank Westpac kreeg een boete van maar liefst 1,3 miljard Australische dollar omdat zij heeft nagelaten een adequaat transactiecontrolesysteem en een doeltreffend klantenonderzoeksprogramma toe te passen.

Het niet afstemmen en verbeteren van de efficiëntie van de opsporing van transactiemonitoringsystemen resulteren in het missen van een groot deel van de verdachte transacties. Er zijn al oplossingen aangedragen met behulp van kunstmatige intelligentie en machinaal leren. Software van de volgende generatie die gebruik maakt van AI om transacties te scannen en verdachte transacties te markeren, wordt al ontwikkeld. Voorlopig zijn de meeste financiële instellingen echter om budgettaire redenen niet geïnteresseerd in investeringen in dergelijke oplossingen.

Wat kunnen we concluderen uit vroegere mislukkingen op het gebied van AML?

Het mislukken van AML kan worden beschouwd als een beslissing - een bereidheid om AML en het belang ervan niet te willen inzien, om AML-programma's niet te verbeteren en te corrigeren, en om niet de juiste instrumenten te verkrijgen die nodig zijn om het werk uit te voeren. De meeste financiële instellingen beschikken over de instrumenten om een doeltreffend AML-programma uit te voeren, maar verkiezen dit niet te doen uit naam van het bedrijfsleven of uit onbekwaamheid.

Managers en directieleden moeten verantwoordelijk worden gesteld voor hun blinde en bereidwillige daden om witwassers te faciliteren omwille van winstbejag. De notie van "te groot voor de gevangenis" voor banken en bankiers moet worden beëindigd door middel van strenge straffen die verder gaan dan boetes en beloften van hervormingen. De straffen moeten gevangenisstraffen en andere ernstige gerechtelijke stappen omvatten.

Het succes van een AML-programma hangt af van de vraag of de gehele financiële instelling dezelfde waarden en missie deelt bij het bestrijden van financiële criminaliteit en het stoppen van de stroom van illegaal geld in het financiële stelsel.