Dans notre article intitulé "À quel point les amendes liées à la LCB-FT sont-elles efficaces ?" nous avons étudié l'inefficacité des sanctions en matière de lutte contre le blanchiment d'argent, notamment les raisons pour lesquelles les institutions financières sont condamnées à des amendes, le problème de la récidive des grandes banques et la manière dont l'inadéquation de ces amendes est due à un problème plus large au sein du système de lutte contre le blanchiment d'argent. Nous avons également examiné l'absence de paramètres permettant de déterminer le succès du système de lutte contre le blanchiment d'argent et, partant, l'efficacité des amendes infligées à ce titre.

Nous allons explorer les stratégies et les initiatives visant à optimiser le modèle de sanctions AML, en recherchant des approches innovantes pour en améliorer l'efficacité.

Que peuvent faire les législateurs pour améliorer le système de lutte contre le blanchiment d'argent ?

Les critiques ont souligné que les réglementations et les lignes directrices en matière de lutte contre le blanchiment d'argent ont tendance à être vagues et ouvertes à l'interprétation par les institutions financières et les entreprises qui les mettent en oeuvre. Cela crée une ambiguïté dans l'application des règles, permettant potentiellement à certaines entités d'exploiter des failles ou de sous-estimer l'importance des règles de lutte contre le blanchiment d'argent.

Des orientations basées sur des scénarios pourraient également aider les institutions financières à mieux mettre en oeuvre les lignes directrices. Ces documents d'orientation décrivent différentes typologies de blanchiment de capitaux et la manière dont elles peuvent se manifester dans divers secteurs ou produits financiers. Ces scénarios réels peuvent servir de guides pratiques pour les responsables de la conformité, facilitant ainsi l'application des réglementations en matière de lutte contre le blanchiment d'argent dans différents contextes.

Que peuvent faire les régulateurs pour améliorer le système de lutte contre le blanchiment d'argent ?

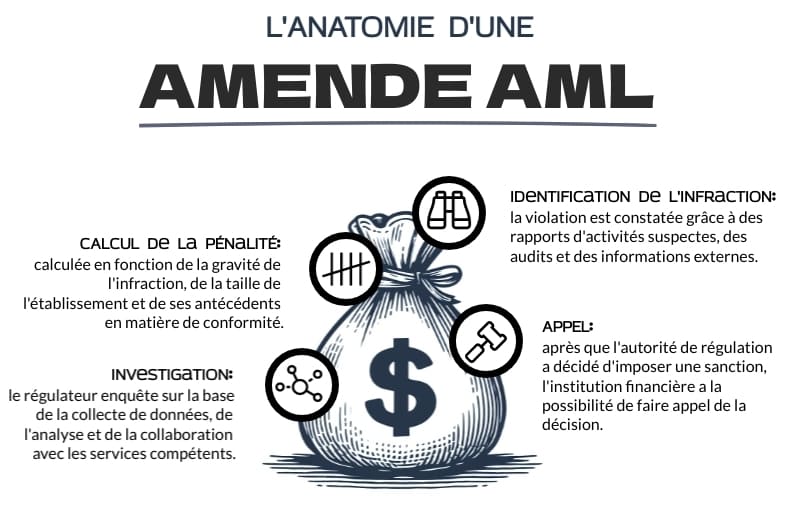

Les sanctions en cas de non-respect des règles de lutte contre le blanchiment d'argent sont mises en place par les autorités de régulation locales. Ces organismes supervisent souvent les enquêtes, effectuent des audits et contrôlent les institutions financières pour s'assurer qu'elles respectent ces réglementations. Ils sont également les agences de référence pour tous les problèmes, questions ou préoccupations liés aux mesures de lutte contre le blanchiment d'argent dans leur juridiction.

Une approche consistant à cocher des cases peut entraîner une faible culture de conformité, transformer la lutte contre le blanchiment d'argent en une tâche administrative au lieu d'une tâche proactive, et peut entraîner des activités suspectes négligées et des occasions manquées de détection, conduisant à des sanctions en matière de lutte contre le blanchiment d'argent.

Les régulateurs devraient redéfinir leur rôle aux yeux des institutions financières et les aider à s'éloigner d'une mentalité "check-the-box". Cela pourrait se faire de la manière suivante :

-

Mesures de performance basées sur les résultats: les régulateurs devraient passer d'une conformité de type liste de contrôle à des critères de performance basés sur les résultats. Les institutions financières devraient être évaluées sur la base de l'efficacité de leurs programmes de lutte contre le blanchiment d'argent et de la réduction effective des risques de blanchiment d'argent, plutôt que sur le simple respect des exigences procédurales. Un exemple serait de quantifier le nombre ou la valeur réelle des incidents de blanchiment de capitaux qui ont été identifiés, déclarés et évités avec succès.

Plateformes de collaboration public-privé: les régulateurs devraient créer des plates-formes de collaboration public-privé où ils travailleraient avec les organismes chargés de l'application de la loi et les institutions financières pour partager des informations, des connaissances et des approches en matière de lutte contre le blanchiment d'argent. Cette approche collaborative peut déboucher sur des stratégies plus efficaces que la simple conformité.

Conformité basée sur l'incitation: les régulateurs pourraient introduire des modèles de conformité basés sur l'incitation, dans lesquels les institutions financières qui investissent de manière proactive dans les technologies de lutte contre le blanchiment d'argent, la formation et les mesures d'atténuation des risques, et qui s'éloignent des processus de type "tick-the-box", sont récompensées par des avantages réglementaires ou une réduction de la surveillance.

Bacs à sable réglementaires: Les régulateurs pourraient établir bacs à sable réglementaires où les institutions financières peuvent expérimenter des solutions innovantes en matière de lutte contre le blanchiment d'argent dans des conditions contrôlées. Cela permet de tester et d'affiner de nouvelles approches en matière de conformité.

Tests de résistance pour les programmes de lutte contre le blanchiment d'argent: les régulateurs pourraient mettre en place une procédure permettant aux institutions financières d'effectuer des tests de résistance sur leurs programmes de lutte contre le blanchiment d'argent, en simulant divers scénarios de blanchiment d'argent afin d'évaluer leur état de préparation et leur efficacité. Cela permettrait aux institutions financières de voir où et comment leurs stratégies "check-the-box" ne fonctionnent pas.

Quelles sont les alternatives aux amendes pour blanchiment d'argent ?

Nous avons examiné dans les sections précédentes les moyens par lesquels les législateurs et les régulateurs pourraient aider les institutions financières à affiner leurs programmes de lutte contre le blanchiment d'argent et à réduire leurs risques de se voir infliger des amendes pour blanchiment d'argent, mais existe-t-il d'autres solutions ou méthodes pour améliorer les amendes pour blanchiment d'argent ?Il est clair que les amendes ne contribuent pas à améliorer le système global de lutte contre le blanchiment d'argent, mais elles restent un moyen de dissuasion nécessaire pour lutter contre les malversations financières et le non-respect des règles. Voici quelques idées pour améliorer leur utilisation :

LIGNES DIRECTRICES EN MATIÈRE DE TRANSPARENCE - Fournir aux institutions financières des lignes directrices claires et transparentes pour le calcul des amendes. Elles devraient savoir comment les amendes sont déterminées, ce qui rendrait le processus moins arbitraire et plus prévisible. Cela permettrait aux institutions financières d'avoir une bonne idée des dommages monétaires que leurs manquements pourraient causer.

RÉINVESTISSEMENT DES PÉNALITÉS - Les institutions financières pourraient être invitées à allouer une partie de leur amende de lutte contre le blanchiment d'argent pour la réinvestir dans l'amélioration du système de lutte contre le blanchiment d'argent lui-même. Ces fonds peuvent servir à financer la recherche, les mises à jour technologiques et les programmes de formation visant à améliorer les efforts globaux de conformité.

UNE RESPONSABILITÉ RENFORCÉE - Les institutions financières ne devraient pas être les seules à être pénalisées, mais l'obligation de rendre des comptes devrait également être étendu aux responsables de la conformité/AML et à la direction. Les personnes responsables de lacunes en matière de lutte contre le blanchiment d'argent devraient se voir infliger des amendes ou des sanctions en fonction de la gravité de ces lacunes. En tenant les responsables de la conformité et de la gestion du blanchiment d'argent responsables de leur rôle dans le traitement des lacunes en matière de lutte contre le blanchiment d'argent, ils seront davantage incités à appliquer et à améliorer activement les mesures de lutte contre le blanchiment d'argent.

LISTE NON INVESTISSABLE - Les institutions financières présentant des lacunes en matière de lutte contre le blanchiment d'argent peuvent être ajoutées à une liste d'entités "non investissables". Cela porterait atteinte à leur réputation au-delà de la simple couverture médiatique et aurait un impact significatif sur leur capacité à attirer des investisseurs, à conclure des partenariats et à faire des affaires avec d'autres entités de bonne réputation. Le fait de figurer sur une liste d'entités "non investissables" aurait un effet dissuasif puissant sur les manquements en matière de lutte contre le blanchiment d'argent, car cela nuirait à la crédibilité et à la fiabilité de l'institution aux yeux des parties prenantes potentielles, ce qui les encouragerait à prendre plus au sérieux le respect des règles en matière de lutte contre le blanchiment d'argent.

Comment évaluer l'efficacité des amendes liées à la lutte contre le blanchiment d'argent ?

Dans la première partie de notre article, nous avons noté qu'il n'existait pas de paramètres permettant d'évaluer l'efficacité des efforts de lutte contre le blanchiment d'argent dans le monde, et qu'il n'y avait donc guère de moyen de savoir si les sanctions imposées dans ce domaine contribuaient à prévenir le blanchiment d'argent. Sur la base des informations disponibles, il apparaît que la récidive, le montant disproportionné des amendes par rapport aux revenus de certaines institutions financières et l'accent mis sur la pénalisation de la non-conformité plutôt que sur la dissuasion efficace du blanchiment d'argent suggèrent que les amendes AML pourraient ne pas contribuer efficacement à la lutte contre le blanchiment d'argent.Voici comment les régulateurs pourraient évaluer le succès des amendes liées à la lutte contre le blanchiment d'argent :

-

Identification des récidivistes: identifier les institutions financières qui ont déjà fait l'objet d'amendes et de sanctions en matière de lutte contre le blanchiment d'argent. Pour ce faire, il faut tenir un registre complet des mesures d'application de la législation sur le blanchiment d'argent et de leurs résultats.

Taux de récidive: calculer le taux de récidive parmi les institutions financières. Il s'agit de déterminer combien d'institutions qui ont fait l'objet d'amendes pour blanchiment d'argent ont commis d'autres infractions après la première mesure d'application de la loi.

Délais entre les infractions: mesurer les intervalles de temps entre les mesures d'application de la législation sur le blanchiment d'argent prises à l'encontre d'un établissement donné. Des intervalles plus courts peuvent indiquer que les amendes et les sanctions n'ont pas été efficaces pour dissuader de futurs comportements répréhensibles.

Impact sur la réputation: évaluer l'impact sur la réputation des institutions financières des amendes liées à la lutte contre le blanchiment d'argent. Évaluer si le fait d'être étiqueté comme un récidiviste affecte négativement leurs opérations commerciales, la confiance de leurs clients et leur position sur le marché.

Analyse comparative: comparer les taux de dissuasion et de récidive dans différentes juridictions ou régions afin d'identifier les meilleures pratiques en matière de dissuasion des infractions à la législation sur le blanchiment d'argent.

Sensibilisation du public et rapports: évaluer le rôle des campagnes de sensibilisation du public et programmes whistleblowing permettent de mettre au jour et de prévenir les violations répétées des lois sur le blanchiment d'argent. Déterminer si l'engagement du public contribue à la détection des comportements répréhensibles.

Cette approche fondée sur les données peut éclairer les décisions réglementaires et conduire à des ajustements des stratégies d'application pour les rendre plus efficaces dans la prévention du blanchiment d'argent.

Un long chemin à parcourir...

Si les amendes pour blanchiment d'argent constituent un outil nécessaire à l'application de la loi, il est de plus en plus admis que des améliorations sont nécessaires pour les rendre plus percutantes et plus efficaces. L'objectif n'est pas simplement de punir les institutions financières pour leurs manquements, mais de créer un système qui prévient et détecte activement le blanchiment d'argent, préservant ainsi l'intégrité du système financier et protégeant la société des graves conséquences des activités financières illicites.