En mars 2019, les noms de trois grandes banques belges (ING Belgique, KBC et BNP Paribas Fortis) ont ûˋtûˋ impliquûˋs dans des accusations de blanchiment d'argent sale russe. L'OCCRP, exploitûˋ par le Journalism Development Network, a rûˋvûˋlûˋ des informations sur ce scandale et bien d'autres. Le Fonds monûˋtaire international (FMI) a estimûˋ que le montant d'argent blanchi dans le monde chaque annûˋe reprûˋsente de 2 û 5 % du PIB mondial, soit prû´s de 2 billions de dollars amûˋricains.

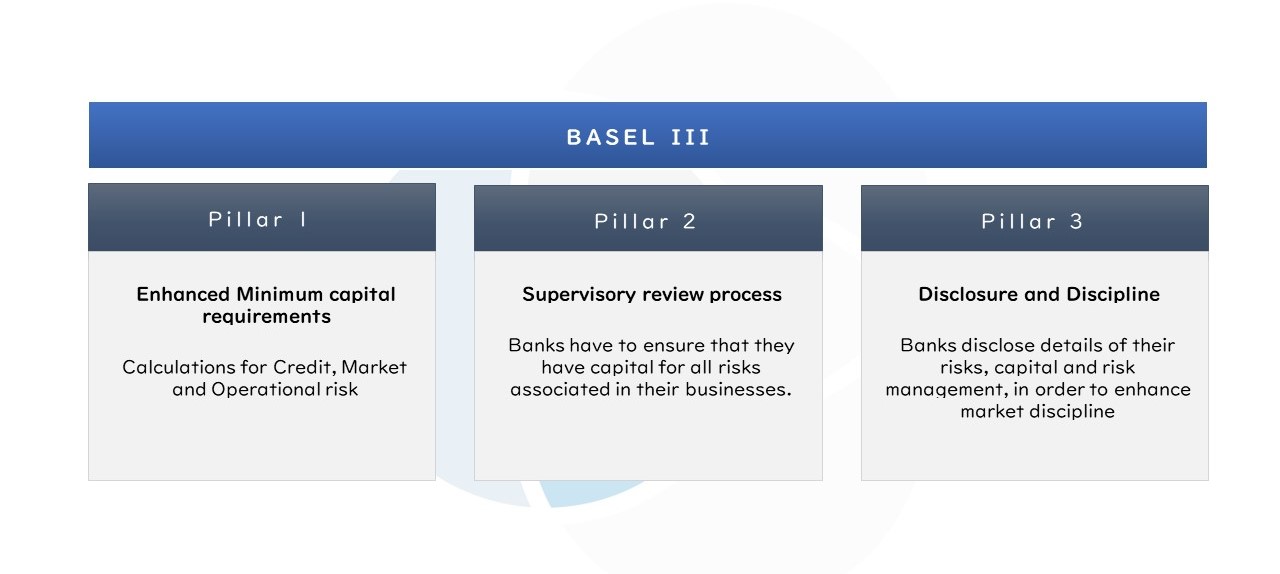

Cadre des normes de BûÂle pour les banques et les institutions financiû´res

En Belgique, la loi du 25 avril 2014 est û la base des obligations de conformitûˋ des banques, ûˋtablissements de crûˋdit, ûˋtablissements financiers, etc. La loi du 25 avril 2014 a ûˋtûˋ rûˋvisûˋe par la loi du 26 novembre 2021 pour mettre en ?uvre la directive europûˋenne 2019/2162. Comme pour les compagnies d'assurance , l'indûˋpendance des fonctions de contrûÇle est trû´s importante en banque. Les ûˋtablissements bancaires disposent d'une fonction de conformitûˋ indûˋpendante pour assurer la conformitûˋ de la banque et des membres de sa haute direction, de ses employûˋs, de ses reprûˋsentants et de ses agents liûˋs avec le cadre rûˋglementaire applicable en matiû´re d'intûˋgritûˋ et de conduite.

Quelles sont les exigences rûˋglementaires en matiû´re de conformitûˋ dans le secteur bancaire?

- Des rûˋglementations en constante ûˋvolution au niveau international et europûˋen. La fonction de conformitûˋ devient plus exigeante. Les petites banques dont les dûˋpartements de conformitûˋ ûˋtaient jusqu'û prûˋsent faibles ont besoin d'augmenter le nombre de leurs professionnels, de leurs outils informatiques et de leurs compûˋtences de travail.

- Gestion des risques. BûÂle III accroûÛt la pression sur la dûˋtection, la mesure et la communication des risques. Les risques ûˋmergents constituent une menace constante. Les fonctions de risque dans les banques doivent changer leur faûÏon de travailler, favoriser l'innovation et devenir plus rentables.

- Blanchiment d'argent. Des scandales sont apparus rûˋcemment, et de grosses sommes d'argent ont ûˋtûˋ blanchies par l'intermûˋdiaire des banques europûˋennes. Les banques, mûˆme si elles ne sont pas au courant du blanchiment d'argent, restent responsables.

- Reporting : un reporting correct est un processus exigeant pour les banques qui opû´rent dans diffûˋrentes juridictions. Chaque administration a ses propres normes de prûˋsentation de rapports, ce qui rend les projets de prûˋsentation de rapports plus complexes.

- Exigences du RGPD. Comme les banques traitent de grandes quantitûˋs de renseignements personnels, le stockage et la gestion des donnûˋes demeurent un important projet de conformitûˋ. Certaines banques tentent de tirer parti du RGPD en promouvant leur conformitûˋ û la rûˋglementation et, de cette faûÏon, en renforûÏant la confiance et l'engagement des clients.

En 2016, la Banque centrale europûˋenne (BCE) a rûˋvoquûˋ la licence de Trasta Komercbanka parce que la banque a violûˋ de diffûˋrentes maniû´res les dispositions relatives au blanchiment de capitaux et au financement du terrorisme. La banque ûˋtait impliquûˋe dans la "Russian Laundromat", un programme international de blanchiment d'argent. Dans le mûˆme scandale, la Deutsche Bank ûˋtait ûˋgalement impliquûˋe. L'OCCRP a rûˋcemment publiûˋ que l'enquûˆte interne de la banque a rûˋvûˋlûˋ que la banque pourrait faire l'objet de sanctions en cas de non-respect des lois sur la lutte contre le blanchiment d'argent et que sa haute direction pourrait ûˆtre poursuivie. Le document indique que la banque ignorait qu'elle transfûˋrait des milliards de dollars provenant d'activitûˋs illicites.

La compliance est devenue un coeur de mûˋtier pour les banques. Les banques devraient adopter un approche descendante en matiû´re de conformitûˋ. La haute direction devrait servir de modû´le au personnel et aux fonctions de l'entitûˋ. La formation et le dialogue ouvert entre les professionnels de niveau c et les autres membres du personnel doivent souvent avoir lieu pour assurer l'intûˋgration harmonieuse des changements dans le cadre de conformitûˋ.