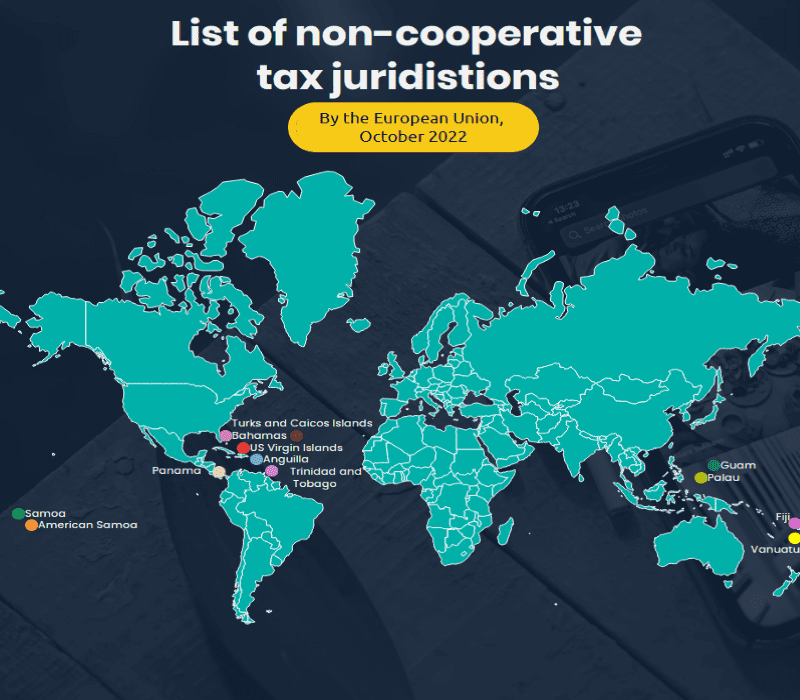

En Octobre 2022, l'Union europÃĐenne a mis à jour sa liste des juridictions fiscales non coopÃĐratives :

L'Organisation de coopÃĐration et de dÃĐveloppement ÃĐconomiques (OCDE) et d'autres organisations partagent ÃĐgalement leurs listes chaque annÃĐe.

Si l'on compare la liste publiÃĐe au rapport de l'indice du secret financier du Tax Justice Network (TJN) de 2022, on peut noter que certains pays europÃĐens sont prÃĐsents (Allemagne, Luxembourg et Pays-Bas dans le top 20).

En tant qu'entreprise/institution financiÃĻre, vous devriez garder un oeil sur ces listes.

Limiter les contacts suspects avec des clients ayant des comptes dans des pays considÃĐrÃĐs comme douteux est essentiel pour gÃĐrer votre exposition au risque.

Qu'est-ce qu'un paradis fiscal et comment fonctionnent-ils?

Il n'existe pas de vÃĐritable dÃĐfinition juridique standard, mais les ÃĐlÃĐments suivants peuvent nous aider à mieux comprendre les paradis fiscaux :Faible taux d'imposition : Ce critÃĻre n'a de sens que si l'on compare le taux d'imposition avec celui d'autres pays oÃđ les impÃīts sont plus ÃĐlevÃĐs dans certains domaines/activitÃĐs. Pour apporter quelques prÃĐcisions, cette faible imposition ne pourrait affecter qu'une seule catÃĐgorie de contribuables, pour une seule catÃĐgorie de ses revenus. Par consÃĐquent, un pays peut ne pas Être systÃĐmatiquement considÃĐrÃĐ comme un paradis fiscal pour toutes ses rÃĻgles fiscales.

ConfidentialitÃĐ et manque de transparence : ConfidentialitÃĐ des transactions financiÃĻres et manque de transparence des pratiques fiscales.

De plus, dans certains cas, il n'y a pas une seule liste, mais des listes diffÃĐrentes avec des niveaux diffÃĐrents. Par exemple, l'Union europÃĐenne a deux types de listes : la liste noire qui comprend les pays qui n'ont pas pris les engagements nÃĐcessaires (refus de coopÃĐrer avec l'Union europÃĐenne) et la liste grise avec les pays qui se sont engagÃĐs à modifier leurs pratiques ou lÃĐgislations fiscales au cours des prochains mois.

Comment ÃĐviter de figurer sur la liste noire de l'OCDE ?

D'aprÃĻs les normes de classement de l'OCDE, pour ÃĐviter d'Être inscrits sur la liste noire, les pays doivent dÃĐmontrer qu'ils remplissent au moins deux des trois critÃĻres ÃĐtablis par le Forum mondial sur la transparence et l'ÃĐchange de renseignements à des fins fiscales :- Respect des rÃĻgles d'ÃĐchange d'informations sur demande.

- L'engagement d'appliquer les normes de l'ÃĐchange automatique d'informations.

- Faire partie d'une convention multilatÃĐrale d'assistance mutuelle ou d'un rÃĐseau d'ÃĐchange suffisamment ÃĐtendu pour permettre des ÃĐchanges à la demande ou automatiques.

Par consÃĐquent, le classement le plus prÃĐcis et le plus complet serait celui de l'indice Tax Justice Network. On y trouve plus un classement sur l'opacitÃĐ financiÃĻre et celui-ci prend donc en considÃĐration beaucoup plus de critÃĻres que le simple fait qu'un pays a le taux d'imposition le plus bas (ÃĐchange automatique ou non, existence d'un registre des bÃĐnÃĐficiaires des entreprises ou non, taille du secteur financier, secret bancaire, ....).

Quelle est la vÃĐritable signification du terme " paradis fiscal " ?

Par exemple, il y a une diffÃĐrence entre les raisons pour lesquelles la Suisse et le Panama sont considÃĐrÃĐs comme des paradis fiscaux.

L'exercice implique de prendre du recul et de mettre un peu d'ombre. Une telle diffÃĐrence jette le discrÃĐdit sur certaines classifications. En outre, les mÃĐdias ne vont pas plus loin et ne confondent pas ce qui se passe rÃĐellement.

Pour apprÃĐcier le caractÃĻre de "paradis fiscal" d'un pays, il est nÃĐcessaire de construire des connaissances sur le sujet et d'aller au-delà de l'aspect ÃĐthique et moral. L'opinion publique doit comprendre qu'un Ãtat peut Être considÃĐrÃĐ comme un paradis fiscal pour un rÃĐgime fiscal spÃĐcifique ayant un impact sur un type dÃĐterminÃĐ de contribuable et mÊme pour un type spÃĐcifique de ses revenus, et non pour l'ensemble du rÃĐgime fiscal applicable dans ce pays. Par exemple, elle pourrait Être considÃĐrÃĐe comme telle pour la non-imposition des dividendes ou redevances reçus à l'ÃĐtranger d'une filiale d'un groupe. Pour un autre Etat, il pourrait l'Être en raison de sa faible imposition des revenus des sociÃĐtÃĐs. Un autre pays pour les dÃĐcisions que l'Etat rend plus facilement. MÊme la Belgique a ÃĐtÃĐ assimilÃĐe à ces paradis fiscaux pour le rÃĐgime des intÃĐrÊts notionnels.

Quels sont les dangers rÃĐels associÃĐs aux paradis fiscaux ?

La principale prÃĐoccupation des paradis fiscaux est que la plupart d'entre eux abritent une part non quantifiable d'actifs destinÃĐs à ou gÃĐnÃĐrÃĐs par le blanchiment d'argent rÃĐsultant de la corruption, du trafic de drogue ou mÊme du terrorisme et d'autres activitÃĐs criminelles.

Tel est le danger cachÃĐ derriÃĻre le manque de transparence dans ces pays. Les paradis fiscaux ne sont pas systÃĐmatiquement utilisÃĐs pour des raisons illÃĐgales, mais en termes de transactions, le risque de confondre ce qui est lÃĐgal et ce qui ne l'est plus est extrÊmement accru. Pour rappel, au sein de la zone UE, l'ÃĐvasion fiscale par fraude fiscale est assimilÃĐe à des "activitÃĐs criminelles", telles que dÃĐcrites dans la quatriÃĻme directive anti-blanchiment.

Qu'en est-il des listes de sanctions ÃĐconomiques ?

Bien qu'il y ait peu de sanctions à ce jour, les entreprises doivent tenir compte des risques encourus : l'impact sur la rÃĐputation de l'entreprise, mais aussi, d'un point de vue financier, le coÃŧt de la non-transparence matÃĐrialisÃĐ par les montants ÃĐlevÃĐs des sanctions en jeu comme mentionnÃĐ ci-dessus.

En outre, la rÃĐputation est un critÃĻre d'impact trÃĻs important : une entreprise transparente ÃĐmettra une meilleure image dont elle bÃĐnÃĐficiera directement dans ses activitÃĐs et, surtout, contribuera à la transparence et à la stabilitÃĐ du systÃĻme financier mondial.

La mise en place de processus de contrÃīle efficaces et robustes basÃĐs sur l'approche basÃĐe sur les risques et exÃĐcutÃĐs efficacement permet d'ÃĐviter tous ces inconvÃĐnients. Comme les exigences rÃĐglementaires ne diminueront pas, nous devons stratÃĐgiquement prendre l'initiative avant que des lois et des procÃĐdures obligatoires ne soient introduites.

Certains pays ont ÃĐtÃĐ mis sous pression et ont dÃĐployÃĐ des efforts considÃĐrables pour s'y conformer, comme le montre le cas de la Suisse qui dÃĐveloppe une coopÃĐration fiscale croissante avec les pays occidentaux. Mais en ce qui concerne les pays ÃĐmergents, c'est une autre question à mesure que nous nous rapprochons d'eux en leur appliquant deux poids, deux mesures. Nous nous trouvons dans l'approche que le RÃĐseau pour la justice fiscale a surnommÃĐe zebra : "clean, white money, for rich and powerful countries ; dirty, black money for vulnerable and developing countries".

Comme aux Etats-Unis, nous luttons fermement contre les paradis fiscaux à l'ÃĐtranger, mais nous restons trÃĻs laxistes chez nous comme au Delaware.... Il y a de plus en plus de pressions et d'efforts pour harmoniser et apporter la transparence. Il est grand temps d'y aller afin d'ÃĐviter les expositions à haut risque.

DÃĐfinition des paradis fiscaux et rÃĐcentes conclusions europÃĐennes

Pour conclure, l'ÃĐtiquette "paradis fiscal" n'a pas de dÃĐfinition officielle d'un point de vue juridique. Chaque pays a le droit de dÃĐcider de son niveau d'imposition. La situation rÃĐside dans le dÃĐficit financier des pays en raison des abus fiscaux à grande ÃĐchelle et du manque d'harmonisation juridique entre les pays d'une mÊme zone ÃĐconomique, ce qui pourrait conduire à l'utilisation de ces rÃĐgimes non transparents pour blanchir et utiliser l'argent sale provenant du terrorisme, du trafic de drogue et autres activitÃĐs illÃĐgales.Il suffit de penser au cas HSBC et l'accusation de complicitÃĐ de blanchiment d'argent au profit de trafiquants et de terroristes ou d'assistance offerte à ses clients en matiÃĻre d'ÃĐvasion fiscale, ce qui a profondÃĐment affectÃĐ sa rÃĐputation, mais a ÃĐgalement obligÃĐ la banque à payer un montant record d'amende aprÃĻs avoir avouÃĐ son incapacitÃĐ Ã respecter effectivement la rÃĐglementation.