Wat is EBA en hoe is het door de jaren heen geëvolueerd?

De aangifte-regularisatie is van toepassing op inkomsten, bedragen, transacties, btw en kapitaal. De wetgeving heeft betrekking op zowel particulieren als entiteiten.

Waarom een EBA 4 voor fiscale regularisatie invoeren?

Meer bepaald bevatte de tweede EBA bepalingen met betrekking tot het niet-voorgeschreven kapitaal; er was echter niets voorzien voor het voorgeschreven kapitaal.

In 2013 introduceerde de derde EBA het idee om het voorgeschreven kapitaal te regulariseren, maar pas in 2016 werd de nieuwe EBA 4 aan deze voorziening gewijd. De EBA 4 voert de verplichting in voor de inbrenger om (al dan niet voorgeschreven) kapitaal aan te geven bij de Belgische fiscus. Het voorziet in een permanent fiscaal regularisatiemechanisme tegen het "spontane" systeem dat tot nu toe werd ingevoerd. Dit betekent dat de aangever niet impulsief en wanneer hij dat wenst, zijn boekhouding kan aangeven. Sinds 2016 is het de overheid die de aanvragers uitnodigt om hun aangiften gedurende een bepaalde periode in te dienen.

In ruil voor hun "eerlijkheid" zullen de contribuanten fiscale en strafrechtelijke immuniteit krijgen aangeboden. De aangifte-regularisatie kan als bewijs worden gebruikt in geval van een gerechtelijke procedure voor administratieve of andere openbare diensten.

Artikel 11 van de Belgische wet van 21 juli 2016 voorziet in enkele uitzonderingen, volgens dewelke regularisatie niet mogelijk is. Dit zijn gevallen waarin het geld afkomstig is van illegale activiteiten die verband houden met het witwassen van geld, de financiering van terrorisme, de georganiseerde misdaad, de illegale handel in verdovende middelen, de exploitatie van prostitutie, corruptie in de openbare positie, ernstige milieudelicten en enkele andere gevallen die in de wet worden opgesomd. De regulator wil de "legalisering" van geld afkomstig van ernstige misdrijven vermijden.

Hoe dient u uw EBA buitenlandse rekening verklaring in?

U vindt de sjablonen van de aangifteformulieren onder de rubriek Webpagina van de Federale Overheidsdienst Financiën.

De begeleidende documenten worden uiterlijk 6 maanden na de indiening van de EBA ingediend. Als er iets wordt gegenereerd na het indienen van de aangifte en het is niet relevant voor het bedrag van de aangifte, dan maakt het geen deel uit van de EBA en zal het niet als een punt in de toekomst worden verhoogd (bijvoorbeeld voor administratieve of gerechtelijke doeleinden). In sommige gevallen kan het nodig zijn om de frauderegelingen waar het geld vandaan komt, toe te lichten. Een heffing zal ook binnen 15 dagen moeten worden betaald. De verklaring wordt ingediend bij het Contactpunt Regularisaties ("PCR" in het Frans) dat door de Federale Overheidsdienst Financiën wordt opgericht. Het contactpunt geeft de informatie door aan de eenheid Verwerking. Een FAQ EBA Quater werd door de Belgische regering gepubliceerd om het aangifteproces te verduidelijken en te begeleiden.

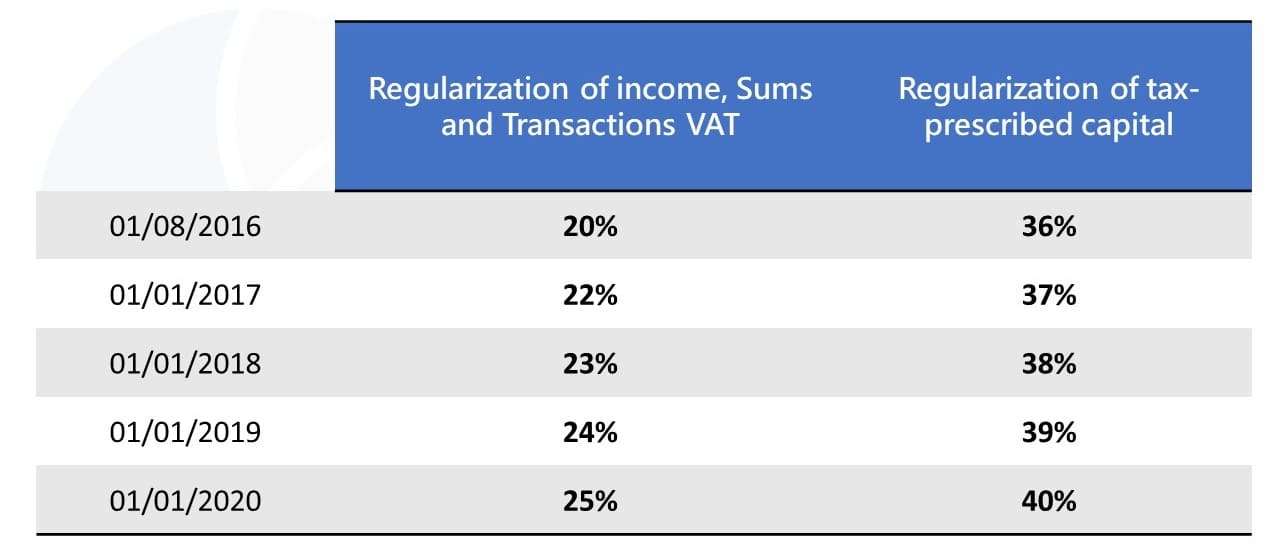

De natuurlijke personen zullen, na aangifte van inkomsten, bedragen, transacties, BTW en kapitaal, de normale belasting plus 20-25% extra moeten betalen (het percentage verandert elk jaar, in 2020 zal het 25% zijn). Voor de voorgeschreven inkomstenbelasting bedraagt de belasting op het kapitaal 36-40% (het percentage wijzigingen per jaar). Onderstaande tabel laat zien hoe de belastingpercentages progressief zijn gestegen:

Is de fiscale en strafrechtelijke immuniteit voldoende om de Belgen ertoe aan te zetten hun buitenlands vermogen aan te geven?

De aangever dient er rekening mee te houden dat de EBA niet mogelijk is indien hij voor de indiening van de verklaring dat een onderzoek tegen hem zal worden ingesteld door een Belgische gerechtelijke, fiscale, sociale zekerheidsinstelling, een sociale inspectiedienst of de Federale Overheidsdienst Financiën, niet mogelijk is.

Thank you for this summary of DLU application!